При планировании деятельности организации следует учитывать, что ее текущая деятельность сопряжена с рисками, в частности производственным и финансовым, которые следует принимать во внимание в зависимости от того, с какой позиции характеризуется компания.

Производственный (или бизнес) риск – это риск, в большей степени обусловленный отраслевыми особенностями бизнеса, т.е. структурой активов. Производственный риск определяется многими факторами: региональными особенностями, конъюнктурой рынка, национальными традициями, инфраструктурой и т.п.

Риск, обусловленный структурой источников, называется финансовым. В этом случае речь уже идет о том, из каких источников получены средства, и каково соотношение этих источников. В частности, как соотносятся между собой собственный и заемный капиталы. Привлекая заемные средства, собственники компании получают возможность контролировать более крупные потоки денежных средств и реализовывать более значительные инвестиционные проекты, несмотря на то, что доля собственного капитала в общей сумме источников может быть относительно небольшой. Компания становится крупнее. Владеть, управлять такой компанией и работать в ней престижно и выгодно.

Количественная оценка рисков и факторов, их обусловивших, осуществляется на основе анализа вариабельности прибыли. Взаимосвязь между прибылью и стоимостной оценкой затрат активов или фондов, понесенных для получения данной прибыли, характеризуется с помощью показателя «леверидж». Следует отметить, что к теме производственного и финансового левериджа авторы обращались при изложении материала в учебном пособии «Финансы организаций (предприятий)» [13]. В настоящем разделе уделяется внимание более углубленному изучению этого вопроса с позиции оценки производственного и финансового левериджа.

В экономике леверидж трактуется как некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей.

Можно выделить несколько показателей прибыли, благодаря которым удается идентифицировать и количественно измерить влияние тех или иных факторов, в том числе и факторов, обусловливающих тот или иной вид риска. Точно так же возможны различное представление расходов компании и различная их группировка.

Основным результативным показателем служит чистая прибыль компании. Ее можно представить как разницу между выручкой и расходами двух основных типов: производственного и финансового характера. Они не взаимозаменяемы, однако величиной и долей расходов каждого из этих типов можно управлять. С позиции финансового управления деятельностью коммерческой организации чистая прибыль зависит, во-первых, от того, насколько рационально использованы предоставленные предприятию финансовые ресурсы, т.е. во что они вложены, и, во-вторых, от структуры источников средств.

Основными элементами себестоимости продукции являются переменные и постоянные расходы, причем соотношение между ними может быть различным и определяется технической и технологической политикой, выбранной на предприятии. Изменение структуры себестоимости может существенно повлиять на величину прибыли. Инвестирование в основные средства сопровождается увеличением постоянных расходов и, по крайней мере, теоретически, уменьшением переменных (расходов). Однако эта зависимость носит нелинейный характер, поэтому найти оптимальное сочетание посто

янных и переменных расходов нелегко. Вот эта взаимосвязь и характеризуется категорией производственного, или операционного левериджа.

Производственный леверидж количественно характеризуется соотношением между постоянными и переменными расходами в общей их сумме и вариабельностью показателя «прибыль до вычета процентов и налогов». Именно этот показатель прибыли позволяет выделить и оценить влияние изменчивости операционного левериджа на финансовые результаты деятельности фирмы.

Если доля постоянных расходов велика, говорят, что компания имеет высокий уровень производственного левериджа. Для такой компании иногда даже незначительное изменение объемов производства может привести к существенному изменению прибыли, поскольку постоянные расходы компания вынуждена нести в любом случае, производится продукция или нет. Итак, изменчивость прибыли до вычета процентов и налогов, обусловленная изменением операционного левериджа, количественно выражает производственный риск. Чем выше уровень производственного левериджа, тем выше производственный риск компании. Сложившийся в компании уровень производственного левериджа – это характеристика потенциальной возможности влиять на прибыль до вычета процентов и налогов путем изменения структуры себестоимости и объема выпуска.

Финансовый риск находит отражение в соотношении собственных и заемных средств как источников долгосрочного финансирования, целесообразности и эффективности использования последних. Именно эта взаимосвязь между собственными и привлеченными долгосрочными финансовыми ресурсами характеризуется категорией финансового левериджа.

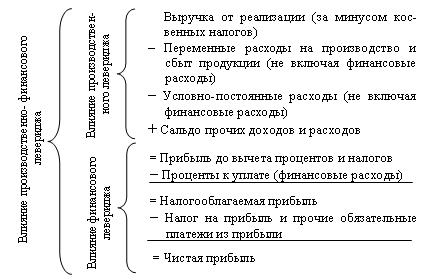

Рис. 4.1 Взаимосвязь доходов и левериджа

Количественно эта характеристика измеряется соотношением между заемным и собственным капиталом. Уровень финансового левериджа прямо пропорционально влияет на степень финансового риска компании и требуемую акционерами норму прибыли. Чем выше сумма процентов к выплате, являющихся постоянными обязательными расходами, тем меньше чистая прибыль. Таким образом, чем выше уровень финансового левериджа, тем выше финансовый риск компании.

Компания, имеющая значительную долю заемного капитала, называется компанией с высоким уровнем финансового левериджа, или финансово зависимой компани

ей; компания, финансирующая свою деятельность только за счет собственных средств, называется финансово независимой.

Итак, сложившийся в компании уровень финансового левериджа – это характеристика потенциальной возможности влиять на чистую прибыль коммерческой организации путем изменения объема и структуры долгосрочных пассивов.

Исходным в рассмотренной схеме (рис. 4.1) является производственный леверидж, влияние которого выявляется путем оценки взаимосвязи между совокупной выручкой коммерческой организации, ее прибылью до вычета процентов и налогов и расходами производственного характера. К расходам производственного характера относятся совокупные расходы коммерческой организации, уменьшенные на величину расходов по обслуживанию внешних долгов. Влияние финансового левериджа выявляется путем оценки взаимосвязи между чистой прибылью и величиной прибыли до выплаты процентов и налогов.

Обобщающей категорией является производственно-финансовый леверидж, влияние которого определяется путем оценки взаимосвязи трех показателей: выручки, расходов производственного и финансового характера и чистой прибыли.

Рассмотренные виды левериджа и их влияние, опосредованное взаимосвязью описанных показателей, могут быть представлены путем перекомпоновки и детализации статей отчета о прибылях и убытках (рис. 4.1). Из приведенной схемы следует, что выбор более или менее капиталоемких направлений деятельности определяет уровень операционного левериджа; выбор оптимальной структуры источников средств связан с финансовым левериджем. Что касается взаимосвязи двух видов левериджа, то, по мнению многих, они должны быть связаны обратно пропорциональной зависимостью – высокий уровень операционного левериджа в компании предполагает желательность относительно низкого уровня финансового левериджа и наоборот. Объяснение очевидно как с позиции общего риска (риска недостатка средств для покрытия расходов производственного характера и расходов по обслуживанию заемного капитала), так и с позиции совокупных постоянных расходов.