Риском можно управлять, т.е. использовать различные меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска. Эффективность организации управления риском во многом определяется классификацией риска.

Наиболее важными элементами, положенным в основу классификации рисков, являются:

- время возникновения;

- основные факторы возникновения;

- характер учета;

- характер последствий;

- сфера возникновения.

По времени возникновения риски делятся на ретроспективные, текучие и перспективные.

По факторам возникновения риски подразделяются на политические и экономические (коммерческие). Политические риски – это риски, обусловленные изменением политической обстановки, влияющей на предпринимательскую деятельность (закрытие границ, запрет на ввоз товаров в другие страны, военные действия. Экономические риски обусловлены неблагоприятными изменениями в экономике предприятия или в экономике страны (это изменение конъюнктуры рынка, несбалансированная ликвидность, изменение уровня управления.

По характеру учета риски делятся на внешние и внутренние. К внешним относятся риски, непосредственно не связанные с деятельностью предприятия. На уровень внешних рисков влияют факторы – политические, экономические, демографические, социальные, географические. К внутренним относятся риски, обусловленные деятельностью самого предприятия и его конкретной аудитории. На их уровень влияет активность руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и тактики, а также факторы: производственный потенциал, техническое оснащение, уровень специализации, уровень производительности труда

По характеру последствий риски подразделяются на чистые и спекулятивные.

Чистые риски (простые, статические) характеризуются тем, что они несут в себе потери для предпринимательской деятельности. Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные действия, недееспособность организации.

Спекулятивные риски (динамические или коммерческие) характеризуются тем, что они могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату. Причинами спекулятивных рисков могут быть изменение конъюнктуры рынка, изменение курсов валюты, изменение налогового законодательства.

По сфере возникновения:

- производственные риски – риски, связанные с убытком от остановки производства вследствие воздействия различных факторов и прежде всего с повреждением основных и оборотных фондов (оборудование, сырье, транспорт), а также риски, связанные с внедрением в производство новой техники и технологии;

- торговые риски представляют собой риски, связанные с убытком по причине задержки платежей, отказа от платежа, непоставки товара в период транспортировки товара;

- финансовые риски связаны с вероятностью потерь финансовых ресурсов. Финансовые риски подразделяются на два вида: риски, связанные с покупательской способностью денег, и риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательской способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риски ликвидности.

Инфляционный риск – это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несет реальные потери.

Дефляционный риск – это риск того, что при росте дефляции происходят падение уровня цен, ухудшение экономических условий и снижение доходов.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, при проведении внешнеэкономических, кредитных и других валютных операций.

Риски ликвидности, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

Инвестиционные риски включают в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды – это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование). Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам. Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг или активов.

Риск снижения доходности включает следующие разновидности: процентные риски и кредитные риски. К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате превышения процентных ставок выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К кредитным рискам относятся такие риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска, досрочно принимаемых обратно эмитентом. Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Иными словами, инвестор мог бы получить прирост доходов за счет повышения процента, но не может высвободить свои средства, вложенные на указанных выше условиях. Процентный риск несет эмитент, выпускающий в обращение среднесрочные и ценные долгосрочные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Эмитент мог бы привлекать средства с рынка под более низкий процент.

Кредитный риск – опасность неуплаты заемщиком основного долга и процентов, причитающимся кредитору. Кредитный риск может быть также разновидностью рисков прямых и финансовых потерь. Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы.

Селективные риски – это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам.

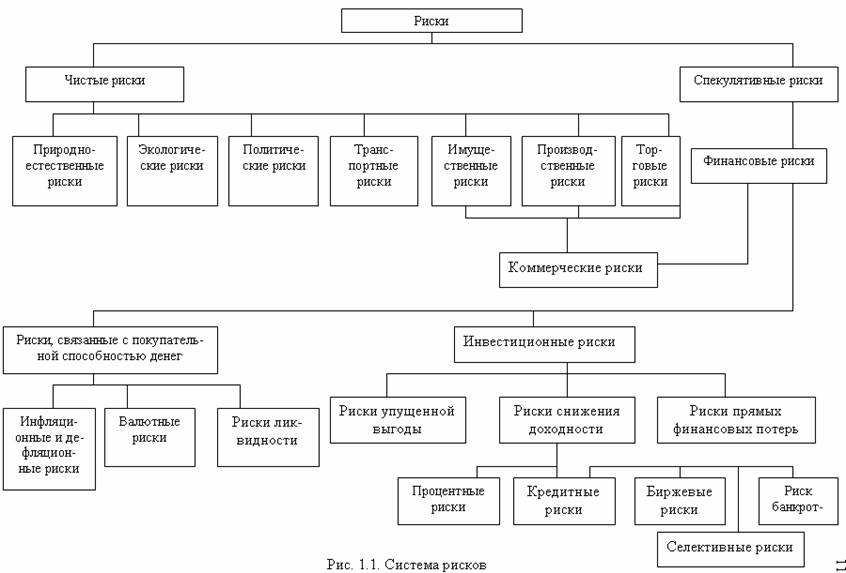

Изложенные выше виды рисков представляют собой квалификационную систему рисков, которая в свою очередь включает группы, категории, виды, подвиды. Это находит свое отражение на рис. 1.1.

![]()