Как подтверждает практика индустриально развитых стран Запада, одним из наиболее перспективных методов финансового обеспечения реальных инвестиционных проектов является проектное финансирование. Данное направление инвестиционной деятельности имеет приоритетное значение для таких отраслей национального хозяйства, как горнодобывающая промышленность (добыча нефти и газа), электроэнергетика, развитие производственной инфраструктуры (строительство мостов, туннелей, плотин, автострад и т. д.).

Методы проектного финансирования на Западе стали использовать в 70-е гг. XX века для описания финансовых операций различных типов, которые давали возможность инвесторам проектов снизить расходы на погашение долговых обязательств, воспользоваться поддержкой международных финансово-кредитных организаций, включая прямую или косвенную поддержку государства, на территории которого реализуют крупномасштабный инвестиционный проект.

В осуществлении проектного финансирования (особенно в развивающихся странах) активное участие принимают международные финансово-кредитные институты (Международный банк реконструкции и развития (МБРР), МВФ, ЕБРР и др.). Именно их деятельность позволяет сформулировать основные правила проектного финансирования:

· его целевой характер (например, строительство электростанций в развивающихся странах);

· долгосрочный характер вложения капитала (10–20 и более лет);

· повышенную стоимость кредитов и займов, включающую премию за финансовый риск (5–7 % годовых);

· использование инструментов минимизации кредитного риска (диверсификацию вложений капитала путем привлечения частных инвесторов – крупных банков и корпораций; предоставление им государственных гарантий; детальное изучение финансово-экономического положения заемщика и т. д.);

· построение адекватным источникам финансирования (внутренним или внешним) организационно-финансовой модели проекта (финансирование проекта осуществляют при условии создания спонсорами отдельного предприятия – проектной компании).

Проектному финансированию присущи следующие особенности:

1) по специфике процесса – это многообразная операция, сочетающая элементы кредитования и финансирования за счет собственных средств спонсоров и привлеченных источников (кредитов и займов);

2) по характеру участников – инициаторами проекта (спонсорами) являются инвестиционные и коммерческие банки, инвестиционные фонды, лизинговые и страховые компании, подрядчики, поставщики оборудования и другие участники;

3) по технологии финансового обеспечения проекта – финансирование осуществляет созданная спонсорами проектная компания;

4) по источнику погашения задолженности – это поступления (доходы), генерируемые проектом;

5) по распределению проектных рисков – кредиторы и инвесторы принимают на себя большую часть проектных рисков;

6) по участию кредиторов и инвесторов в распределении прибыли предприятия – они принимают участие в распределении прибыли, генерируемой проектом, пропорционально доле участия в объеме финансирования.

На практике проектное кредитование и проектное финансирование имеют как одинаковые признаки (например, обязательное создание проектной компании), так и существенные различия в составе участников, распределении рисков между ними и др. Однако понятие проектного финансирования значительно шире понятия проектного кредитования – прежде всего по составу участников инвестиционного процесса и разнообразию привлекаемых для реализации проекта финансовых ресурсов.

Для организации финансирования крупных проектов их инициаторы совместно с предполагаемыми участниками и в тесном взаимодействии с коммерческими банками разрабатывают детальное технико-экономическое обоснование и бизнес-план намечаемого проекта. Только после этого данные документы могут быть представлены на рассмотрение потенциальным инвесторам и первоклассным кредиторам (банкам), заинтересованным в реализации проекта.

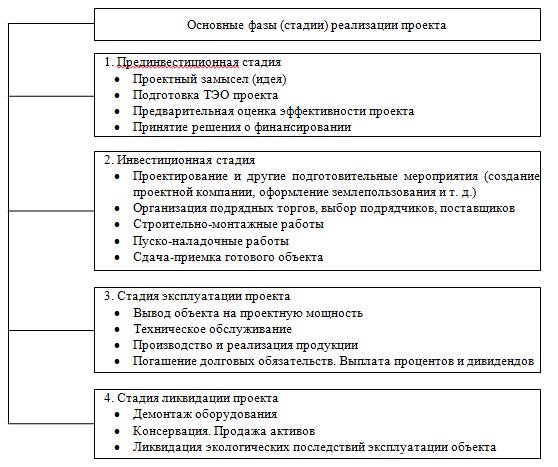

Полный цикл реализации проекта приведен на рис. 2.5.

Рис. 2.5. Проектный цикл: ключевые стадии и их содержание

К основным принципам проектного финансирования относятся:

· участие в проекте надежных партнеров, готовых способствовать его успешной реализации;

· квалифицированная подготовка технико-экономического обоснования и проектно-сметной документации;

· достаточная капитализация проекта;

· детальная разработка организации строительства и эксплуатации будущего предприятия (объекта), включая производство, транспорт, менеджмент, маркетинг и др.;

· оценка проектных рисков и их распределение среди участников;

· наличие соответствующего набора правового обеспечения и гарантий;

· диверсификация источников финансирования проекта (собственных, заемных и привлеченных);

· обеспечение технической и экономической жизнеспособности предприятия, созданного в результате реализации проекта, что позволяет генерировать денежные поступления для обслуживания обязательств перед кредиторами, инвесторами и другими контрагентами.

Финансовые ресурсы в схемах проектного финансирования привлекают различными методами на внутреннем и международном рынках капитала: на основе банковского кредита, выпуска корпоративных ценных бумаг (акций и облигаций), собственных денежных ресурсов частных компаний (корпораций), поддержанных банковскими поручительствами и гарантиями, и др.

В перечень базисных принципов привлечения финансовых ресурсов для проектного финансирования включают:

· материальную заинтересованность инвесторов и кредиторов в реализации проекта;

· добровольность предоставления средств для осуществления проекта;

· зависимость получаемого инвесторами и кредиторами дохода от уровня принимаемого ими риска по проекту и ликвидности используемых финансовых активов (акций и корпоративных облигаций).

Процедура организации проектного финансирования должна учитывать четыре аспекта:

1) смещение оценки с субъекта кредитования (конкретного ссудозаемщика) на объект, т. е. непосредственно на проект;

2) отражение в методологии оценки различных фаз жизненного цикла проекта (прединвестиционной, инвестиционной, эксплуатационной и ликвидационной);

3) множественность критериев оценок проекта с учетом различий интересов участников;

4) неопределенность, связанную с закономерностями отраслевого спроса на продукцию (услуги), а также со специфическими видами проектных рисков, которые действуют в одном или нескольких периодах и затрагивают интересы всех участников проекта.

В банковской практике, исходя из того, какую долю риска принимает на себя кредитор, выделяют следующие виды проектного финансирования:

1) без какого-либо регресса на заемщика (под регрессом понимают требование о возмещении предоставленной суммы денежных средств одним юридическим лицом другому юридическому лицу);

2) с полным регрессом на заемщика;

3) с ограниченным регрессом на заемщика (преимущество данного способа финансирования состоит в умеренной стоимости реализуемого проекта и равномерном распределении рисков между всеми участниками);

4) лимитированное проектное финансирование с участием собственных средств инвестора (не менее 20 %), государства (40 %) и банков (40 %).

Одно из ведущих мест в системе проектного финансирования принадлежит проектной компании. Чаще всего ее создание обусловлено тем, что получение проектного кредита отражают на балансе проектной компании, а не на балансе спонсоров (учредителей), которые не хотели бы этой финансовой операцией ухудшать свое финансовое состояние. Такой подход называют внебалансовым финансированием. Возможности подобного финансирования зависят от законодательства страны, определяющей правила ведения бухгалтерского учета и отчетности. Внебалансовая задолженность не так опасна для компании-спонсора, так как не учитывается банками и рейтинговыми агентствами при оценке кредитоспособности компаний – учредителей проекта.

Наряду с проектной компанией при реализации крупномасштабных проектов в них оказываются задействованными и другие участники:

· спонсоры (инициаторы) проекта;

· кредиторы (коммерческие и инвестиционные банки, банковский консорциум);

· подрядчики (генеральный подрядчик и субподрядчики);

· финансовые консультанты (банки и другие финансовые организации);

· страховые компании и банки-гаранты;

· поставщики оборудования;

· институциональные инвесторы, приобретающие акции и иные ценные бумаги, выпускаемые проектной компанией;

· операторы – компании, осуществляющие эксплуатацию введенных в действие предприятий (объектов);

· покупатели товаров (услуг) вновь созданных предприятий и другие организации.

· Анализ особенностей и способов проектного финансирования позволяет установить их преимущества:

· возможность привлечения значительных кредитных ресурсов под потенциально эффективный инвестиционный проект;

· получение правовых гарантий под будущий проект;

· обеспечение выгодных кредитных условий и процентных ставок при недостаточной кредитоспособности спонсоров;

· получение дополнительных гарантий снижения проектных рисков путем распределения их между участниками инвестиционной деятельности;

· отсутствие необходимости отражения в финансовых отчетах спонсоров инвестиционных затрат до момента полной окупаемости проекта.

Применение различных вариантов проектного финансирования позволяет компаниям – организаторам проекта, формирующим стартовый капитал для его реализации, привлекать значительные денежные средства с финансового рынка в форме кредитов и займов.