Для нормальной деятельности предприятия оборотный капитал (активы) должен находиться на всех стадиях операционного (производственного) цикла и во всех формах (товарной, производительной и денежной). Отсутствие любого элемента оборотного капитала на одной из стадий приводит к остановке производства. Если товар продают в кредит (с отсрочкой платежа), то предприятию необходимы оборотные средства для покрытия дебиторской задолженности до тех пор, пока не внесут плату за продукцию.

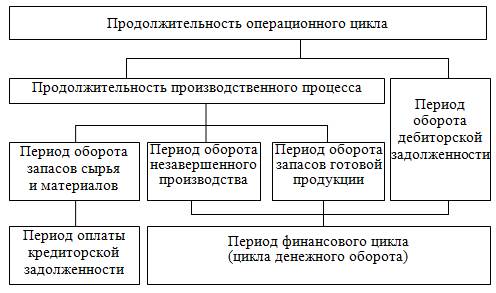

Полный цикл оборота оборотных активов измеряют временем с момента закупки сырья и материалов у поставщиков (оплаты кредиторской задолженности) до оплаты готовой продукции потребителями (погашения дебиторской задолженности). Предприятие далеко не всегда получает денежные средства от покупателей на момент платежа поставщикам за сырье и материалы. Поэтому и возникает проблема управления оборотными активами (рис. 2.6).

Рис. 2.7. Формат полного цикла оборота оборотных активов

Операционный цикл (ОЦ) характеризует общее время, в течение которого оборотные активы (средства) иммобилизованы в запасы и дебиторскую задолженность:

ОЦ = ПО3 + ПОДЗ,

где ПОЗ – период оборачиваемости запасов (сырья и материалов, незавершенного производства и готовой продукции), дни; ПОДЗ – период оборачиваемости дебиторской задолженности, дни.

Разница между сроками платежа по своим обязательствам перед поставщиками и получением денежных средств от покупателей является финансовым циклом (ФЦ), в течение которого средства отвлекаются из оборота предприятия. Продолжительность финансового цикла равна:

ФЦ = ОЦ – ПОКЗ,

где ОЦ – продолжительность операционного цикла, дни; ПОКЗ – период оборачиваемости (оплаты) кредиторской задолженности, дни.

Снижение производственного и финансового циклов в динамике – позитивная тенденция. Подобное сокращение циклов может произойти по трем причинам:

1) ускорения производственного процесса;

2) ускорения оборачиваемости дебиторской задолженности;

3) замедления срока погашения кредиторской задолженности (в рамках деловой этики), что создает для предприятия дополнительный источник формирования оборотных активов.

Пример

Период оборачиваемости запасов – 65 дней; период оборачиваемости дебиторской задолженности – 35 дней; период погашения кредиторской задолженности – 46 дней.

Тогда длительность оборота денежных средств равна:

65 + 35 – 46 = 54 дня.

Это означает, что предприятие с момента начала производства в течение 54 дней должно изыскать финансовые ресурсы для продолжения операционного цикла.

На формирование цикла денежного оборота оказывают влияние следующие факторы:

1) организационно-правовая форма хозяйствующего субъекта;

2) отраслевые особенности и вид бизнеса;

3) особенности рыночной конъюнктуры (спрос и предложение на товары, уровень цен на них и т. д.);

4) доступность привлечения денежных ресурсов с финансового рынка;

5) экономические условия в стране (денежно-кредитная и финансовая политика государства, темпы инфляции, цены на энергоносители и грузовые перевозки).

Все эти факторы неоднозначно воздействуют на формирование циклов денежных потоков в текущей деятельности предприятия. Поэтому служба финансового директора обязана учитывать их в процессе управления денежным оборотом и оперативно реагировать на возможные колебания в притоке и оттоке денежных средств.