Рассмотрим еще одну модель макроэкономического равновесия, получившую название простой кейнсианской модели или модели «кейнсианский крест». Согласно данному подходу национальная экономика в краткосрочном периоде находится в состоянии равновесия, когда произведенный ВВП соответствует планируемым совокупным расходам (спрос определяет предложение).

В данной модели ВВП и национальный доход являются тождественными понятиями, т.е. совокупный выпуск и совокупный доход равны друг другу и обозначаются Y.

Дж. М. Кейнс и его последователи под планируемыми совокупными расходами (E) понимали предполагаемые расходы всех макроэкономических субъектов на покупку товаров и оплату услуг конечного назначения, т.е. совокупный спрос. Определить величину данных расходов можно с помощью уже знакомого нам уравнения (см. формулу (2.1)):

![]() . (2.5)

. (2.5)

Основными компонентами совокупных расходов являются потребительские (C) и инвестиционные расходы (Ig). Предположим, что оставшиеся два компонента (Xn и G) равны нулю, т.е. будем рассматривать закрытую экономику без государственного вмешательства.

Потребление (C) представляет собой индивидуальное или совместное использование потребительских благ, направленное на удовлетворение материальных и духовных потребностей людей (в стоимостной форме – это та сумма денег, которая расходуется населением на приобретение товаров и оплату услуг). Это самый устойчивый компонент совокупного спроса, на долю которого приходится от 52 до 68 % всех расходов.

Очевидно, что главным фактором, влияющим на величину потребления, является совокупный доход (Y). Однако не весь доход расходуется в настоящий момент времени. Отложенное на будущее потребление, или часть дохода, не расходуемая в текущий период, получило название личные сбережения (S).

Таким образом, доход, получаемый населением, имеет только два пути использования: его можно потратить или сберечь. Аналитически данная зависимость будет иметь следующий вид:

![]() . (2.6)

. (2.6)

Для того чтобы определить, какая часть (доля) дохода тратится, а какая – сберегается, используют категории средней склонности к потреблению (APC) и средней склонности к сбережению (APS), значения которых изменяются в пределах от 0 до 1, а их сумма всегда равна единице:

![]() . (2.7)

. (2.7)

Теория потребления, предложенная Дж. М. Кейнсом, получила название теории абсолютного дохода. Существуют и другие подходы, описывающие потребительское поведение: модель межвременного потребительского выбора И. Фишера, теория «жизненного цикла» Ф. Модельяни, теория перманентного дохода М. Фридмена.

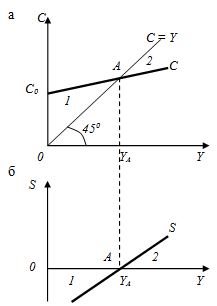

Графически линии потребительских расходов и личных сбережений будут иметь вид, представленный на рисунке 2.7. На графике в качестве линии отсчета проведена биссектриса, каждая точка которой соответствует ситуации равенства величины потребления и дохода (C = Y). Однако биссектриса не отражает реального положения дел, так как часть дохода сберегается. Поэтому линия потребления не будет совпадать с биссектрисой.

Также следует отметить, что при нулевом текущем доходе величина потребительских расходов равна C0. Это так называемое автономное потребление (не зависящее от дохода данного периода).

Рис. 2.7. Линии потребления (а) и сбережений (б)

Точкам пересечения (точки A) линии потребления (C) с биссектрисой (рис. 2.7, а) и линии сбережения (S) с осью абсцисс (рис. 2.7, б) соответствует величина YA. Это пороговый доход, при котором сбережения равны нулю. При всех других, более высоких значениях дохода домохозяйства будут планировать сбережение части своего дохода (область 2).

В экономике действует закономерность, которую Дж. М. Кейнс назвал «основным психологическим законом», согласно которому люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, в какой растет доход. При увеличении дохода человек начинает лучше питаться, одеваться, путешествовать, и одновременно растут его сбережения. Абсолютно растут и потребление, и сбережения, но относительно доля потребления все более и более сокращается, а доля сбережений растет.

Если величина дохода опустится ниже значения YA (см. рис. 2.7, область 1), то домохозяйства будут потреблять сверх своих текущих доходов путем расходования ранее накопленных сбережений или занимая средства в долг (так называемая «жизнь в долг»).

Существует ряд факторов, которые могут увеличить или уменьшить потребительские расходы и сбережения при данном значении дохода (сдвинуть линии C и S вверх или вниз). Это уровень благосостояния потребителей, их ожидания относительно будущих доходов и цен, величина накопленной домохозяйствами задолженности, изменения в уровне цен и налоговых ставках. Однако, по мнению большинства исследователей, значения величин потребления и сбережений являются относительно стабильными, так как перечисленные факторы зачастую действует в противоположных направлениях, и потому уравновешивают друг друга.

Общий уровень и динамику потребления и сбережений исследуют с помощью таких инструментов, как функция потребления и функция сбережений, которые отражают прямую зависимость между величиной дохода и уровнем потребительских расходов и сбережений.

Определим дополнительные характеристики потребления и сбережений (так называемые поведенческие коэффициенты), которыми являются предельная склонность к потреблению (MPC) и предельная склонность к сбережению (MPS).

Предельная склонность к потреблению (МРС) – доля или часть прироста дохода, которая потребляется. Она равна:

![]() , (2.8)

, (2.8)

где C1 и Y1 – начальные значения потребления и дохода; C2 и Y2 – конечные значения соответствующих величин.

Предельная склонность к сбережению (MPS) – доля или часть прироста дохода, направляемая на сбережения. Она равна:

![]() (2.9)

(2.9)

где S1 и Y1 – начальные значения сбережения и дохода; S2 и Y2 – конечные значения соответствующих величин.

В сумме предельные склонности должны быть равны единице, так как любой прирост дохода может быть направлен на потребление и на сбережения:

![]() . (2.10)

. (2.10)

В течение многих лет утверждалось, что с ростом дохода МРС понижается, a MPS увеличивается (то есть считалось, что потребляться будет уменьшающаяся доля прироста дохода, а сберегаться – возрастающая). В настоящее время многие экономисты полагают, что для экономики в целом МРС и MPS относительно постоянны (это подтверждают и статистические данные), а в долгосрочном периоде MPC и APC равны.

Геометрически MPC и MPS представляют собой тангенс угла наклона линий потребления и сбережения и, соответственно, могут быть вычислены как производные от их функций:

![]() . (2.11)

. (2.11)

![]() . (2.12)

. (2.12)

Чем больше величины MPC и MPS, тем круче наклон линий потребления и сбережений соответственно.

Вторым основным компонентом совокупных расходов являются инвестиции (Ig).

Инвестиции – это долгосрочные вложения в различные отрасли экономики с целью получения дополнительной прибыли. Данные расходы направлены на возмещение старых и создание новых производственных мощностей и прочих капитальных активов.

Напомним, что выделяют чистые (In) и валовые инвестиции (Ig). В дальнейшем, говоря об инвестициях, мы будем иметь в виду именно чистые частные внутренние инвестиции (обозначим их I), т.е. прирост капитала.

Уровень чистых расходов на инвестиции определяют два основных фактора:

· ожидаемая норма чистой прибыли, так как именно прибыль является побудительным мотивом осуществления расходов на инвестиции;

· реальная ставка процента (r), отражающая ту цену, которую фирма должна заплатить, чтобы занять денежный капитал, необходимый для приобретения реального капитала.

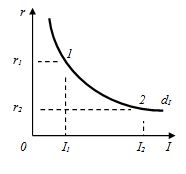

Рис. 2.8. Кривая спроса на инвестиции

Для определения значения реальной ставки процента используют следующую формулу:

![]() (2.13)

(2.13)

где i – номинальная ставка процента; π – темп инфляции.

Между ожидаемой нормой чистой прибыли и реальной ставкой процента существует тесная зависимость: инвестиционные проекты осуществляются до тех пор, пока ожидаемая норма чистой прибыли больше реальной ставки процента или равна ей.

Государство может воздействовать на ставку процента, маневрируя предложением денег, с целью изменения уровня расходов на инвестиции. В определенный момент в распоряжении у фирм имеется широкий выбор инвестиционных проектов. При высокой ставке процента будут осуществляться только те инвестиционные проекты, которые обеспечивают самую высокую ожидаемую норму чистой прибыли и, следовательно, уровень инвестиций будет небольшим. При снижении ставки процента становятся коммерчески выгодными проекты, ожидаемая норма чистой прибыли от которых меньше и, соответственно, уровень инвестиций возрастает. Тогда кривая спроса на инвестиции (dI) будет иметь отрицательный наклон (рис. 2.8), т.е. отражать обратную зависимость между реальной ставкой процента и величиной расходов на инвестиционные товары.

Кроме реальной ставки процента на величину инвестиционных расходов также могут повлиять следующие факторы:

· издержки на приобретение, эксплуатацию и обслуживание оборудования;

· величина налоговых отчислений в бюджет;

· технологические изменения;

· наличный основной капитал;

· ожидания производителей относительно будущих продаж и рентабельности продукции.

Рис. 2.9. Линия автономных инвестиций

При изменении данных факторов кривая спроса на инвестиции может сдвигаться вправо или влево (увеличение или уменьшение инвестиционных расходов при неизменной ставке процента).

Чтобы соотнести инвестиционные решения предпринимателей с планами потребления домохозяйств, необходимо установить связь между инвестиционными расходами фирм и величиной совокупного дохода (Y).

Дж. М. Кейнс полагал, что планируемые фирмами инвестиции являются автономными (I0), т.е. не зависящими от величины текущего дохода (рис. 2.9). Подобное допущение является упрощением, но мы в дальнейшем будем рассматривать именно автономные инвестиции. Также следует отметить, что инвестиции являются самым неустойчивым компонентом совокупных расходов и из года в год изменяются сильнее, чем величина совокупного дохода.