На оптовом торговом предприятии может быть сосредоточено большое количество тары под товаром и порожней. Порядок контроля за полным поступлением и правильным оприходованием тары в основном такой же, что и порядок контроля товаров. Одновременно с проверкой цен на товары определяется правильность цен на тару. Приемка поступившей тары осуществляется на основании счетов-фактур, товарно-транспортных накладных и других сопроводительных документов. Если количество и качество поступившей тары не соответствуют данным сопроводительного документа, то составляется акт в таком же порядке, как и по товарам.

Тара поступает на предприятия торговли в основном вместе с товарами от поставщиков и приходуется на основании сопроводительных документов. Учет тары ведется обычно по ценам приобретения. Тару, не указанную отдельно в документе поставщика и не подлежащую оплате, приходуют на основании соответствующего акта по цене возможной реализации.

Стоимость тары, отпущенной вместе с товаром, указывается в товарно-транспортных накладных, счетах-фактурах и других товарных документах отдельной строкой. Отпуск тары без товара оформляется отдельными товарно-транспортными накладными или другими расходными документами.

Бой, лом и порча тары оформляются актом, при этом причиненный ущерб должен быть взыскан с виновных работников.

Тару учитывают в местах ее хранения и в бухгалтерии оптового предприятия. При этом материально ответственные лица ведут учет тары по количеству, наименованиям, ценам в товарной книге или в карточках, записи в которые производятся на основании первичных документов на поступление и выбытие товара.

Все документы на поступление и выбытие тары должны сдаваться в бухгалтерию с товарными отчетами или сопроводительными реестрами документов. В товарных отчетах стоимость поступившей и выбывшей тары указывается по каждому документу в специальной графе. Проверенные документы служат основанием для отражения поступления и выбытия тары в бухгалтерском учете.

Отметим, что при исчислении налога на прибыль если стоимость возвратной тары, принятой от поставщика с материально-производственными запасами, включена в их цену, из общей суммы расходов на их приобретение исключается стоимость возвратной тары по цене ее возможного использования или реализации. Стоимость невозвратной тары и упаковки включается в сумму расходов на приобретение (ст. 254 НК РФ). Отнесение тары к возвратной или невозвратной определяется условиями договора на приобретение.

Торговые предприятия учет тары (как покупной, так и собственного производства) ведут на активном счете 41 «Товары», субсчет 41-3 «Тара под товаром и порожняя». По дебету этого субсчета отражается оприходование поступившей тары в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами», а по кредиту – выбытие (списание) тары (при этом дебетуется счет 41 «Товары» и другие счета в зависимости от причин ее выбытия).

Учет движения тары под товарами и тары порожней при наличии большого количества разных видов тары с разными ценами производят по средним учетным ценам, которые устанавливают по отдельным группам тары применительно к ее назначению. При этом разница между ценами приобретения и средними учетными ценами может относиться на счет 42 «Торговая наценка». При очередных инвентаризациях выверяют сальдо по этой разнице и в случае необходимости ее корректируют как результат по операциям с тарой.

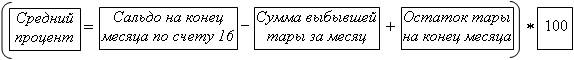

Если тару учитывают по средним учетным ценам, то в течение месяца разницу между стоимостью по ценам приобретения и средними учетными ценами можно отражать на счете 16 «Отклонения в стоимости материальных ценностей». По окончании месяца дебетовое или кредитовое сальдо по счету 16 распределяют между выбывшей за месяц и оставшейся в использовании на конец месяца тарой по среднему проценту. Средний процент определяют по формуле:

По тарным операциям могут быть как расходы и убытки, так и доходы. Расходы по операциям с тарой в целях исчисления налога на прибыль на основании ст. 265 НК РФ относятся к прочим расходам.

Расходы по таре учитываются на счете 44 «Расходы на продажу», а потери и доходы – на счете 91 «Прочие доходы и расходы» как прочие доходы или расходы соответственно.

Аналитический учет тары ведется по материально ответственным лицам, по наименованиям, количеству и стоимости тары. Операции с тарой в синтетическом учете отражаются следующими бухгалтерскими проводками.

Поступление тары (вместе с товаром) от поставщика в оптовой торговле отражается записью:

Дебет 41, субсчет 41-3 «Тара под товаром и порожняя»

Дебет 19 «НДС по приобретенным ценностям»

Кредит 60 «Расчеты с поставщиками и подрядчиками».

При поступлении многооборотной тары часто взимается залог, что отражается в обычном порядке через счета учета денежных средств. При реализации товаров в многооборотной таре, имеющей залоговые цены, эти цены не включаются в базу по НДС, если тара подлежит возврату продавцу.

Возврат тары поставщику или сдача ее соответствующим организациям фиксируется проводкой:

Дебет 60 «Расчеты с поставщиками и подрядчиками»

Кредит 41, субсчет 41-3 «Тара под товаром и порожняя».

Списание недостач от операций с тарой (лом, бой и др.) отражается записью:

Дебет 94 «Недостачи и потери от порчи ценностей»

Кредит 41, субсчет 41-3 «Тара под товаром и порожняя».

Оприходование тары, выявленной по результатам инвентаризации, или тары, поступившей от поставщика без оплаты, считается прочим доходом:

Дебет 41, субсчет 41-3 «Тара под товаром и порожняя»

Кредит 91 «Прочие доходы и расходы».

Ремонт тары по договору силами сторонней организации фиксируется в бухгалтерском учете проводкой:

Дебет 44 «Расходы на продажу»

Дебет 19, субсчет «НДС по работам и оказанным услугам»

Кредит 60 «Расчеты с поставщиками и подрядчиками».