Любая коммерческая организация нуждается в источниках средств для того, чтобы финансировать свою деятельность как текущую, так и перспективную. В зависимости от длительности существования в данной конкретной форме активы компании, равно как и источники средств, можно подразделить на краткосрочные и долгосрочные. Привлечение того или иного источника финансирования связано для компании с определенными затратами: акционерам нужно выплачивать дивиденды, банкам – проценты за предоставленные ими ссуды, инвесторам – проценты за сделанные ими инвестиции и др.

Общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется стоимостью капитала. В идеале предполагается, что текущие активы финансируются за счет краткосрочных, а средства длительного пользования – за счет долгосрочных источников средств. Благодаря этому оптимизируется общая сумма расходов по привлечению средств.

Как указывалось ранее, существуют различные интерпретации понятия «капитал». Мы под капиталом будем подразумевать долгосрочные источники средств; именно в отношении этих источников и будут изложены алгоритмы расчета.

Концепция стоимости капитала является одной из базовых в теории капитала. Она не сводится только к исчислению относительной величины денежных выплат, которые нужно перечислить владельцам, предоставившим финансовые ресурсы, но также характеризует тот уровень рентабельности (доходности) инвестированного капитала, который должно обеспечивать предприятие, чтобы не уменьшить свою рыночную стоимость.

Следует отличать понятие «стоимость капитала фирмы» от понятий типа «оценка капитала» («стоимость фирмы») и т.п. В первом случае речь идет о некоторой специфической характеристике источника средств. Стоимость капитала количественно выражается в сложившихся в компании относительных годовых расходах по обслуживанию своей задолженности перед собственниками и инвесторами, т.е. это относительный показатель, измеряемый в процентах. Естественно, что подобная характеристика может даваться как в отношении отдельного источника, так и в отношении их сово

купности; здесь появляется понятие средней стоимости капитала. Во втором случае речь идет о различных абсолютных стоимостных показателях, например, величине собственного капитала в той или иной оценке (балансовой, рыночной), величине привлеченных средств, совокупной стоимостной оценке фирмы и др.

Финансовый менеджер должен знать стоимость капитала своей компании по многим причинам:

· во-первых, стоимость собственного капитала по сути представляет собой отдачу на вложенные инвесторами в деятельность компании ресурсы и может быть использована для определения рыночной оценки собственного капитала (например, с помощью модели Гордона) и прогнозирования возможного изменения цен на акции фирмы в зависимости от изменения ожидаемых значений прибыли и дивидендов;

· во-вторых, стоимость заемных средств ассоциируется с уплачиваемыми процентами, поэтому нужно уметь выбирать наилучшую возможность из нескольких вариантов привлечения капитала;

· в-третьих, максимизация рыночной стоимости фирмы является основной задачей, стоящей перед управленческим персоналом, достигается в результате действия ряда факторов, в частности за счет минимизации стоимости всех используемых источников;

· в-четвертых, стоимость капитала является одним из ключевых факторов при анализе инвестиционных проектов.

На стоимость капитала влияют следующие факторы:

1) финансовая среда;

2) ставка ссудного процента;

3) доступность различных источников финансирования для конкретного предприятия;

4) соотношение объема основной инвестиционной и финансовой деятельности предприятия;

5) степень риска осуществляемых операций;

6) отраслевые особенности деятельности предприятия.

Стоимость капитала определяется поэтапно:

1) идентифицируются (определяются) основные компоненты капитала;

2) рассчитывается цена каждого источника капитала;

3) рассчитывается средневзвешенная стоимость капитала на основании удельного веса каждого источника капитала в его общей сумме;

4) определяется оптимальная структура капитала и формируются основные направления его использования.

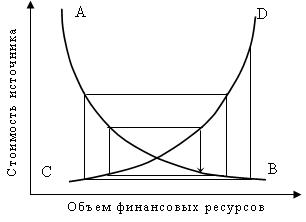

Можно выделить пять основных источников капитала (см. рис. 3.1), стоимость которых необходимо знать для расчета средневзвешенной стоимости капитала фирмы: банковские ссуды и займы, облигационные займы, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Каждый из этих источников имеет разную стоимость, однако логика ее формирования одинакова и в наиболее общем виде может быть описана известной паутинообразной моделью равновесия спроса и предложения на финансовые ресурсы данного типа (рис. 3.2).

Рис. 3.2 Модель установления стоимости капитала

Приведенный график (рис. 3.2) имеет очевидную и наглядную интерпретацию. В условиях равновесного рынка капитала стоимость источников устанавливается стихийно в результате взаимодействия участников этого рынка. Кривая АВ представляет собой кривую предложения на капитал данного типа: чем больше предложение, тем меньше цена, которую согласны платить потенциальные пользователи. Кривая CD – это кривая спроса. Её поведение прямо противоположно изменению кривой предложения: чем больше спрос на финансовые ресурсы, тем больше цена, которую запрашивают за эти ресурсы их владельцы. Уровень стоимости капитала, соответствующий точке пересечения кривых, как раз и характеризует текущее, оптимальное с позиции рынка ее значение, установившееся на рынке капитала в данный момент времени.

Стоимость различных источников заемного капитала

Основными элементами заемного капитала являются ссуды банка и выпущенные предприятием облигации. Стоимость первого элемента должна рассматриваться с учетом налога на прибыль. Согласно нормативным документам проценты за пользование ссудами банка включаются в себестоимость продукции. поэтому стоимость единицы такого источника средств (![]() ) меньше, чем уплачиваемый банку процент:

) меньше, чем уплачиваемый банку процент:

![]() ,

,

где Ir – процентная ставка по кредиту; Т – ставка налога на прибыль.

Займы, полученные предприятием от хозяйствующих субъектов, существенно отличаются от банковского кредита в плане обслуживания долга. Согласно положению о составе затрат проценты, уплачиваемые за пользование такими займами, уже не могут относиться на себестоимость продукции, если кредитор не имеет лицензии на право проведения отдельных кредитных операций. Поэтому стоимость капитала этого источника равна уплачиваемой процентной ставке.

Точно так же обстоит дело и с облигационными займами. Во-первых, далеко не каждая компания может выпустить облигации и разместить их на открытом рынке, не опасаясь, что облигации не будут востребованы. Во-вторых, стоимость этого источника гораздо более стохастична по сравнению со стоимостью банковского кредита. Безусловно, разные компании могут получать кредиты на разных условиях, тем не менее, вариация процентных ставок в этом случае в целом известна и предсказуема. Что же касается ожидаемой и фактической стоимости капитала облигационного займа, то здесь картина может быть совершенно непредсказуемой. В-третьих, поскольку размещение облигационного займа, как правило, осуществляется с привлечением специализированных посредников (банкирских домов, брокерских и финансовых компаний и др.), то

стоимость этого источника зависит от дополнительного параметра, который необходимо учитывать, – затраты на размещение.

Согласно положению о составе затрат суммы причитающихся к уплате процентов по облигациям должны списываться за счет чистой прибыли. Отметим, кстати, что такой подход противоречит международной практике, кроме того, он вряд ли оправдан и с позиции теории, поскольку в этом случае осуществляется двойное налогообложение, так как одна и та же сумма облагается налогом дважды – у источника выплаты, поскольку списание идет за счет чистой прибыли, и у инвестора, поскольку полученные проценты показаны им как доход. Таким образом, стоимость капитала источника «облигационный заем» приблизительно равна величине уплачиваемого процента.

Для вновь планируемого выпуска облигационного займа при расчете стоимости источника необходимо учитывать влияние возможной разницы между ценой реализации облигаций и её нарицательной стоимостью (последняя нередко может быть выше цены реализации облигации, в частности, за счет расходов по выпуску облигаций и продажи их на условиях дисконта).

Стоимость источника «облигационный заем» определяется по формуле:

![]() , (3.2)

, (3.2)

где M – нарицательная стоимость облигации (или величина займа); p – ставка процента облигационного займа (в долях единицы); Pdp – чистая выручка от размещения одной облигации (или всего займа); k – срок займа (количество лет).

Следует отметить, что во многих экономически развитых странах отмеченного различия в методологии расчета стоимости капитала банковского кредита и облигационного займа нет – расходы по их поддержанию списываются на себестоимость. Поэтому стоимость капитала любого такого источника рассчитывается с поправкой на выплату налогов. При этом можно воспользоваться тремя различными формулами.

Самый простой алгоритм основан на формуле (3.2). В этом случае значение стоимости источника «облигационный заем» (![]() ) на посленалоговой базе может быть рассчитано по формуле:

) на посленалоговой базе может быть рассчитано по формуле:

![]() = kd * (1 – Т), (3.3)

= kd * (1 – Т), (3.3)

где kd – доходность, найденная по формуле (3.2); T – ставка налога на прибыль (в долях единицы).