Для целей налогообложения выручка от реализации продукции (работ, услуг) определяется:

· либо по мере ее оплаты (при безналичных расчетах – по мере поступления средств за товары (работы, услуги) на счета в учреждения банков, а при расчетах наличными деньгами – по мере поступления средств в кассу);

· либо по мере отгрузки товаров (выполнения работ, оказания услуг) и предъявления покупателю (заказчику) расчетных документов.

Метод определения выручки от реализации продукции (работ, услуг) устанавливается предприятием на длительный срок (ряд лет) исходя из условий хозяйствования и заключаемых договоров и должен быть зафиксирован в учетной политике.

Основное различие методов состоит в определении налогооблагаемой базы по налогу на прибыль. Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг), без налога на добавленную стоимость и акцизов, и затратами на производство и реализацию продукции, включаемыми в себестоимость продукции.

При применении метода определения выручки от реализации «по отгрузке» (метода начисления) налогооблагаемая прибыль определяется исходя из общей суммы выручки от реализации продукции, отнесенной в отчетном периоде на счет 62 со счета 90, и общей суммы затрат на производство и реализацию продукции (дебетовый оборот по счету 90), что фактически представляет собой сальдо по счету 90.

Прибыль, подлежащую налогообложению при определении выручки от реализации «по оплате» (кассовый метод), непосредственно на счетах бухгалтерского учета выявить невозможно. Это объясняется тем, что вне зависимости от выбранного метода определения выручки от реализации в целях налогообложения в бухгалтерском учете выручка отражается «по отгрузке».

Подтверждением того, что выбор метода определения выручки от реализации в целях налогообложения не влияет на отражение операций по реализации продукции в бухгалтерском учете, является письмо Минфина России от 26 мая 1998 г. №16-00-17-59, в котором, в частности, сообщается, что исходя из допущения временной

определенности фактов хозяйственной деятельности, означающих, что они относятся к тому отчетному периоду (и, следовательно, отражаются в бухгалтерском учете), в котором имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами, при отгрузке продукции и предъявлении покупателям (заказчикам) расчетных документов, в бухгалтерском учете организации-поставщика делается запись по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Реализация продукции (работ, услуг)».

При применении метода определения выручки от реализации «по оплате» налогооблагаемая прибыль определяется исходя из суммы выручки от реализации продукции, фактически поступившей на расчетный счет или в кассу организации. При этом следует иметь в виду, что к поступлению денежных средств на расчетный счет налогоплательщика приравнивается и погашение дебиторской задолженности.

При расчете налогооблагаемой прибыли выручка, определенная по моменту оплаты, должна быть уменьшена только на сумму затрат, относящихся именно к оплаченной продукции.

Единственное отличие между указанными методами (с точки зрения бухгалтерского учета) состоит в оформлении операций по учету налога на добавленную стоимость.

В том случае если предприятием выбран метод определения выручки от реализации «по отгрузке», обязательство перед бюджетом по уплате всей суммы исчисленного налога на добавленную стоимость возникает у поставщика в момент отгрузки продукции и предъявления покупателю расчетных документов независимо от того, оплачена эта продукция или нет. В бухгалтерском учете задолженность перед бюджетом по уплате налога на добавленную стоимость образуется в результате оформления проводки Дт 90 Кт 68.

Метод определения выручки от реализации «по оплате» предполагает, что перечислению в бюджет будут подлежать только те суммы налога на добавленную стоимость, которые фактически оплачены покупателем в составе цены товара, то есть, зачислены на расчетный счет или оприходованы в кассу.

Если для целей налогообложения выручка от реализации продукции (работ, услуг) принимается по мере ее оплаты, то сумма налога на добавленную стоимость, подлежащая получению от покупателей (заказчиков) по проданным товарам (работам, услугам), основным средствам и прочему имуществу и учтенная по кредиту счета 90 «Продажи», в части, превышающей сумму налога, подлежащую перечислению в бюджет, учитывается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» на отдельном субсчете.

Таким образом, при отгрузке продукции, которая сопровождается оформлением проводки Дт 62 Кт 90, начисление налога на добавленную стоимость, учтенного в составе выручки от реализации, но еще не оплаченного покупателем, отразится проводкой:

Дт 90 Кт 76.

По мере поступления от покупателя денежных средств в счет оплаты продукции суммы полученного в составе выручки налога списываются на счет 68:

Дт 76 Кт 68 – на сумму НДС, оплаченного покупателем.

В случае если задолженность покупателя признана безнадежной, то есть имеется большая вероятность того, что фактическая оплата реализованной продукции произведена не будет, сумма налога на добавленную стоимость, учтенная на счете 76, подлежит взносу в бюджет при списании неистребованной задолженности на убытки организации-кредитора. То есть одновременно с проводкой, отражающей списание неистребованной задолженности (Дт 91 Кт 62), оформляется проводка, отражающая возникновение задолженности организации-поставщика перед бюджетом:

Дт 76 Кт 68 – на сумму ранее начисленного НДС.

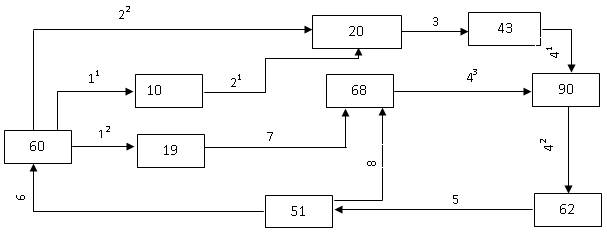

Рис. 5.3 Схема проводок продажи продукции (работ, услуг) «по отгрузке»

1 – оприходование товарно-материальных ценностей (ТМЦ), используемых для производства продукции: 11 – на сумму стоимости ТМЦ (без НДС); 12 – на сумму НДС, выделенную в счетах поставщика ТМЦ;

2 – списание на себестоимость продукции стоимости использованных ТМЦ, а также стоимости работ и услуг, оказанных сторонними организациями: 21 – на сумму стоимости израсходованных ТМЦ; 22 – на сумму стоимости работ, услуг;

3 – оприходование готовой продукции на склад;

4 – реализация продукции: 41 – на сумму фактической себестоимости

отгруженной продукции; 42 – на сумму выручки от реализации; 43 – на сумму начисленного НДС;

5 – поступление выручки от реализации;

6 – оплата счета поставщика;

7 – предъявление к зачету суммы НДС, уплаченного поставщику;

8 – погашение задолженности перед бюджетом по НДС

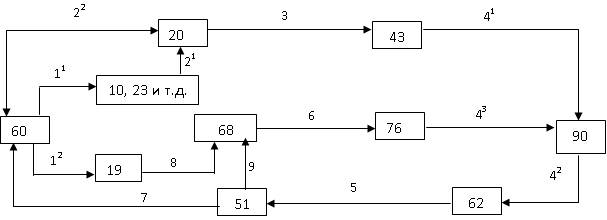

Рис. 5.4 Схема продажи продукции (работ, услуг) «по оплате»

1 – оприходование товарно-материальных ценностей (ТМЦ), используемых для производства продукции: 11 – на сумму стоимости ТМЦ (без НДС); 12 – на сумму НДС, выделенную в счетах поставщика ТМЦ;

2 – списание на себестоимость продукции стоимости использованных ТМЦ, а также стоимости работ и услуг, оказанных сторонними организациями: 21 – на сумму стоимости израсходованных ТМЦ; 22 – на сумму стоимости работ, услуг;

3 – оприходование готовой продукции на склад;

4 – реализация продукции: 41 – на сумму фактической себестоимости отгруженной продукции; 42 – на сумму выручки от реализации; 43 – на сумму начисленного НДС;

5 – поступление выручки от реализации;

6 – отражение задолженности перед бюджетом по НДС;

7 – оплата счета поставщика;

8 – предъявление к зачету суммы НДС, уплаченного поставщику;

9 – погашение задолженности перед бюджетом по НДС.

При этом налог уплачивается в бюджет в сроки, установленные для его уплаты за отчетный период, в котором списывается дебиторская задолженность.

Если в дальнейшем такая продукция все-таки будет оплачена, суммы денежных средств, полученные организацией-кредитором в счет оплаты указанных товаров (работ, услуг) после уплаты в бюджет налога на добавленную стоимость, повторно в оборот, облагаемый этим налогом, включаться не будут.

Для наглядности проводки, применяемые для отражения в учете производства и реализации продукции, можно изобразить в виде схемы, где номер каждого счёта указывается в прямоугольнике, проводки обозначаются стрелкой. Острие стрелки указывает дебетуемый счет, основание стрелки – кредитуемый. Над стрелкой указывается назначение проводок.

Графическое изображение проводок, применяемых для отражения в учете производства и реализации продукции по методу определения выручки от реализации «по отгрузке» приведено на рис. 5.3.

Графическое изображение проводок, применяемых для отражения в учете производства и реализации продукции по методу определения выручки от реализации «по оплате» приведено на рис. 5.4.

Порядок отражения в бухгалтерском учете операций по реализации одной и той же партии продукции с использованием различных методов определения выручки от реализации рассмотрим на конкретном примере.