Ведущим элементом финансовой системы, через который осуществляются постоянная мобилизация и расходование денежных средств, является государственный бюджет.

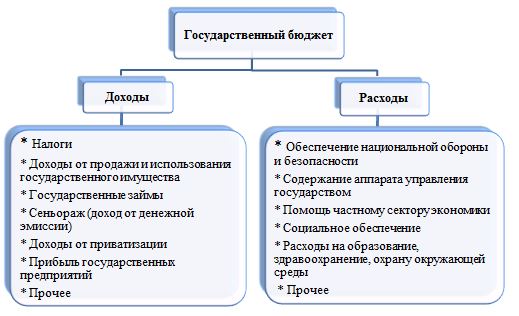

Как централизованный фонд денежных ресурсов государственный бюджет представляет собой основной финансовый план страны, который после его принятия законодательным органом власти (государственной думой, парламентом, конгрессом и пр.) приобретает силу закона и становится обязательным для исполнения. Государственный бюджет можно представить в виде баланса (сметы) доходов и расходов за определённый период времени, как правило, за год (рис. 5.1).

В зависимости от соотношения доходов и расходов государственный бюджет может находиться в различных состояниях:

· профицита – превышения доходов (Т) над расходами (G). Имеет место положительное сальдо бюджета;

· дефицита – превышения расходов над доходами (G > T). Имеет место отрицательное сальдо бюджета;

· сбалансированного бюджета – равенства доходов расходам (Т = G). Имеет место нулевое сальдо бюджета.

Рис. 5.1. Структура государственного бюджета

Каждой фазе экономического цикла соответствует определённое состояние государственного бюджета: при экономическом спаде бюджет, как правило, дефицитен (доходы сокращаются); в фазе подъёма может возникнуть или увеличиться профицит бюджета (доходы растут).

Вопрос о сбалансированности государственного бюджета является ключевым в бюджетной политике. По поводу состояния госбюджета в экономической науке сложились три основные концепции:

1) ежегодно сбалансированного бюджета;

2) циклического балансирования бюджета;

3) функциональных финансов.

Согласно концепции ежегодно сбалансированного бюджета расходы бюджета каждый год должны соответствовать доходам независимо от фазы экономического цикла. Несостоятельность данной концепции очевидна: в период спада при снижении доходов бюджета (налоговые поступления сокращаются) для обеспечения сбалансированности бюджета государство вынуждено сокращать расходы, что приведёт к уменьшению совокупного спроса. В результате будет иметь место сокращение объёмов производства и углубление спада в экономике. В фазе экономического подъёма налоговые поступления увеличиваются, следовательно, для уравновешивания расходов с доходами государство должно увеличивать расходы, вызывая тем самым ещё больший перегрев экономики.

В рамках концепции циклического балансирования бюджета предполагается балансировать бюджет не в течение года, а в течение экономического цикла. Излишек бюджета, увеличивающийся в период подъёма, должен быть использован для финансирования бюджетного дефицита, возникающего и растущего в период спада. В результате амплитуда циклических колебаний может сокращаться на 30–35 %. Однако и эта концепция не лишена недостатка: фазы подъёма и спада не одинаковы по продолжительности и глубине, следовательно, бюджетный излишек не обязательно будет соответствовать бюджетному дефициту, что обуславливает недостижимость сбалансированности бюджета.

В концепции функциональных финансов первостепенное значение имеет задача стабилизации экономики, в то время как сбалансированность государственного бюджета выходит на второй план. Данная идея была выдвинута Дж.М. Кейнсом, согласно воззрениям которого, инструменты государственного бюджета (государственные закупки, налоги и трансферты) должны использоваться в качестве антициклических регуляторов, стабилизирующих экономику на разных фазах цикла. Реализация этой концепции многими странами в 50–60-е гг. XX столетия привела к усилению инфляционных процессов по причине хронического дефицита государственных бюджетов. Однако сторонники описываемой концепции полагают, что рост государственного долга не приведёт к угрозе банкротства государства при наличии эффективной финансовой системы и высокой степени доверия к государственным институтам. Аргументы в защиту данного положения следующие:

· проблема государственного долга не сводится к его возврату, а лишь к его обслуживанию путём выделения средств из госбюджета на выплату процентов по государственным ценным бумагам;

· государственный долг всегда можно рефинансировать в силу привлекательности государственных ценных бумаг для инвесторов; государство владеет необходимыми инструментами для уменьшения бремени государственного долга (например, увеличение денежной массы в стране);

· государство всегда имеет возможность повысить в стране налоги для увеличения доходной части бюджета.

Неизбежно возникает вопрос: каковы максимально допустимые размеры бюджетного дефицита? О величине дефицита государственного бюджета можно судить по доле этого показателя в валовом внутреннем продукте. По установившимся мировым стандартам бюджетный дефицит не должен превышать 5 % от ВВП.

Причинами возникновения бюджетного дефицита могут являться:

· увеличение государственных расходов, не соответствующее финансовым возможностям национальной экономики;

· чрезмерный уровень непроизводительных расходов (на содержание аппарата государственной власти, военных расходов, на покрытие убытков предприятий и пр.);

· нарушения в сфере денежного обращения, инфляция;

· неэффективная налоговая, инвестиционная, кредитная политика;

· кризисные явления в экономике;

· чрезвычайные обстоятельства и т.д.

Если бюджетный дефицит обусловлен превышением расходов по причине роста инвестиций в производство, что способствует созданию новых рабочих мест, росту доходов, то данный дефицит рассматривают как активный. Снижение налоговых и прочих поступлений в бюджет обусловливают возникновение пассивного дефицита.

Различают также следующие виды бюджетного дефицита: структурный, циклический и фактический.

Структурный дефицит (дефицит бюджета полной занятости) – это разность между текущими государственными расходами и доходами бюджета, которые поступили бы в него в условиях полной занятости ресурсов при существующей системе налогообложения. Структурный дефицит (DS) определяется по формуле:

![]() , (5.1)

, (5.1)

где G – государственные расходы; t – налоговая ставка; Y* – потенциальный объём ВВП (в условиях полной занятости).

Циклический дефицит – это разность между фактическим бюджетным дефицитом и структурным дефицитом:

![]() , (5.2)

, (5.2)

где DC – циклический бюджетный дефицит; D – фактический дефицит бюджета.

Циклический бюджетный дефицит возникает в фазе экономического спада, его возникновение обусловлено превышением фактической безработицы над естественной. Структурный дефицит не отражает влияния экономического цикла на величину бюджетного дефицита, его рост может являться результатом проведения стимулирующей фискальной политики (увеличение расходов государства и сокращение налогов).

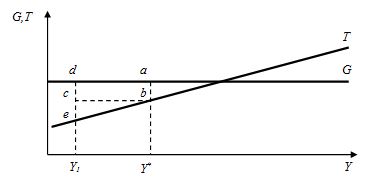

Разница между указанными видами бюджетного дефицита и их взаимосвязь проиллюстрирована на рисунке 5.2.

Рис. 5.2. Структурный, циклический и фактический дефициты государственного бюджета(Y* – потенциальный ВВП)

Структурный дефицит бюджета при существующей системе налогообложения в условиях полной занятости ресурсов (Y*) будет соответствовать величине отрезка ab (см. рис. 5.2). При снижении фактического объёма национального производства (до величины Y1) к структурному дефициту добавляется циклический, величина которого соответствует отрезку се. Таким образом, при той же величине государственных расходов и неизменной системе налогообложения фактический дефицит бюджета будет графически равен отрезку de.

Наряду с указанными видами бюджетного дефицита выделяют также первичный и текущий дефициты. Текущий дефицит бюджета – это общий дефицит; первичный де

фицит – это разность между текущим дефицитом и суммой выплат по обслуживанию государственного долга.

Бюджетный дефицит может обслуживаться разными способами:

1) эмиссионным способом;

2) долговым способом (внешним или внутренним заимствованием).

Эмиссионный, или денежный, способ финансирования бюджетного дефицита заключается в том, что центральный банк увеличивает денежную массу, то есть выпускает в обращение дополнительные деньги, посредством чего и покрывает превышение расходов над доходами. К достоинствам данного метода можно отнести стимулирующее воздействие на экономику снижения процентной ставки (кредит становится более дешёвым, расширяются инвестиции и совокупный спрос), которое происходит в результате увеличения предложения денег; а также оперативность данного метода. Увеличить количество денег в обращении центральный банк может посредством осуществления операций на открытом рынке (продавая государственные ценные бумаги населению), либо путём прямой эмиссии денег.

Недостатками эмиссионного метода являются возможность раскручивания инфляции в долгосрочном периоде и дестабилизирующее воздействие на экономику в период перегрева: стимулирование совокупных расходов (в первую очередь инвестиционных) ведёт к ещё большему росту деловой активности, ускоряя тем самым инфляцию.

Внутреннее заимствование предполагает выпуск государством ценных бумаг и продажу их населению, полученные таким образом денежные средства используются для финансирования бюджетного дефицита. Среди достоинств указанного метода следует отметить его неинфляционный характер в краткосрочном периоде и оперативность: выпуск и размещение государственных ценных бумаг осуществляется быстро в силу их высокой ликвидности, надёжности и доходности.

К недостаткам этого способа относятся следующие:

· опасность построения «финансовой пирамиды». Государство выпускает ценные бумаги для финансирования бюджетного дефицита, выплата процентов по этим ценным бумагам может провоцировать ещё больший дефицит;

· инфляционный характер данного способа в долгосрочной перспективе. Расплачиваясь с прошлыми долгами займом в настоящем периоде, государство обрекает себя на возможную необходимость использования последующих займов в будущем для покрытия накопленных возросших долгов. В результате может потребоваться осуществление денежной эмиссии в ещё большем размере, что неизбежно приведёт к высокой инфляции;

· возможность появления «эффекта вытеснения». Увеличение количества государственных ценных бумаг на рынке ведёт к тому, что часть сбережений домохозяйства тратят на покупку именно этих бумаг. В результате денежные средства идут на погашение бюджетного дефицита, а не на покупку ценных бумаг частных фирм (то есть не на расширение производства и экономический рост). Итогом подобного распределения сбережений домохозяйств является сокращение финансовых ресурсов частных фирм и их инвестиций. Экономический механизм «эффекта вытеснения» следующий: увеличение количества государственных ценных бумаг ведёт к росту общего количества ценных бумаг на рынке, что, в свою очередь, приводит к снижению их цены, которая находится в обратной зависимости от ставки процента. В результате ставка процента растёт, что обусловливает сокращение частных инвестиций и объёма выпуска.

Внешнее заимствование подразумевает финансирование дефицита бюджета за счёт займов у других стран или международных финансовых организаций (Международного валютного фонда, Международного банка реконструкции и развития, Международной ассоциации развития, Международной финансовой корпорации и пр.). К до

стоинствам указанного метода относится возможность заимствования крупных сумм и неинфляционный характер. Недостатками являются опасность истощения золотовалютных резервов страны и необходимость отвлечения средств из экономики страны для выплаты внешнего долга, что может привести к сокращению внутреннего объёма производства и спаду в экономике.