Главным достоинством портфельного инвестирования является возможность выбора портфеля для решения определенных инвестиционных задач. При этом возможно использование различных типов портфелей ценных бумаг. В каждом из них инвестиционный риск и прибыль находятся на приемлемом для владельца портфеля уровне. Соотношение уровня инвестиционного риска и инвестиционной прибыли позволяют определить тип фондового портфеля или, другими словами, его инвестиционные характеристики, базирующиеся на соотношении дохода и риска.

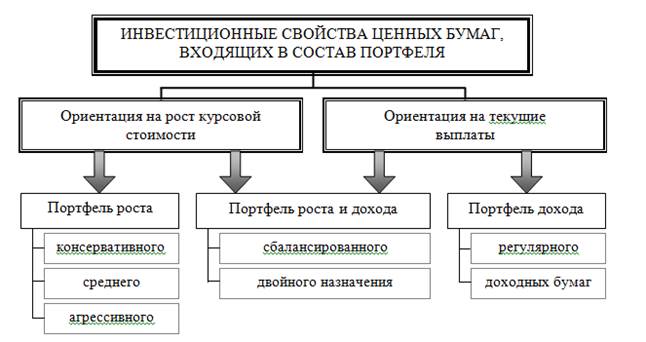

В зависимости от того, каким способом и за счет какого источника получен доход, выделяют следующие типы портфелей ценных бумаг:

- портфель дохода (ориентированный на преимущественное получение дохода за счет процентов и дивидендов);

- портфель роста (ориентированный на преимущественный прирост курсовой стоимости входящих в него ценных бумаг);

- портфель роста и дохода.

Детальная классификация портфелей ценных бумаг представлена на рисунке 6.3.

Рис. 6.3. Типы фондовых портфелей

Охарактеризуем каждый из представленных на рис. 6.3 тип портфеля ценных бумаг.

Портфель роста представляет собой совокупность акций компаний, курсовая стоимость которых непрерывно растет. Целью данного типа портфеля является рост капитальной стоимости портфеля одновременно с получением регулярного дохода в виде процентов или дивидендов. Текущие выплаты по акциям незначительны по сравнению с ростом курсовой стоимости акций, входящих в портфель. В зависимости от темпов роста курсовой стоимости акций различают портфель агрессивного, консервативного и среднего роста. Портфель агрессивного роста направлен на максимальный прирост капитала. Этот портфель состоит из акций молодых, быстрорастущих компаний. Однако инвестиции в портфель агрессивного роста, наряду с высоким уровнем доходности, имеют очень высокий уровень риска, что делает их малопривлекательными для широкого круга инвесторов. Портфель консервативного роста – наименее рискованный из портфелей данной группы. В его состав входят в основном акции крупных, хорошо известных компаний, характеризующихся стабильными, хотя и невысокими темпами роста курсовой стоимости. Состав такого портфеля остается стабильным в течение длительного периода времени и направлен на сохранение капитала. Портфель среднего роста – это сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В такой портфель включаются как надежные ценные бумаги, приобретаемые на длительный срок, так и высокорисковые фондовые инструменты, состав которых постоянно обновляется.

Этот портфель обеспечивает инвестору средний темп прироста капитала и умеренный уровень инвестиционного риска. При этом ценные бумаги консервативного роста обеспечивают инвестору надежность, а ценные бумаги агрессивного роста – доходность. Данный тип портфеля наиболее распространен и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

Портфель дохода направлен на получение высокого текущего дохода в виде процентных или дивидендных выплат. В состав такого портфеля входят акции с высоким уровнем текущего дохода и умеренным ростом курсовой стоимости, а также облигации и другие виды ценных бумаг, инвестиционным свойством которых являются текущие выплаты. Целью этого типа портфеля является получение определенного уровня дохода, сопряженного с минимальным уровнем инвестиционного риска, приемлемого для консервативного инвестора. В связи с этим объектами портфельного инвестирования являются только высоконадежные инструменты фондового рынка достаточно высоким соотношением регулярно выплачиваемых доходов и курсовой стоимости. В состав портфеля регулярного дохода входят высоконадежные ценные бумаги, приносящие средний доход при минимальном уровне риска. Портфель доходных бумаг формируется из высоконадежных корпоративных облигаций, а также других ценных бумаг, приносящих высокий доход при среднем уровне риска.

Целью формирования портфеля роста и дохода является страхование от возможных потерь на фондовом рынке, связанных с падением курсовой стоимости ценных бумаг и низких текущих выплат по ним. При этом в состав портфеля роста и дохода входят как ценные бумаги, приносящие их владельцу рост капитальной стоимости, так и обеспечивающие текущий доход. Потеря одной части дохода должна компенсироваться ростом другой. В состав портфеля двойного назначения включаются ценные бумаги, приносящие их владельцу высокий доход при росте вложенного капитала. К таким финансовым инструментам относятся ценные бумаги инвестиционных фонов двойного назначения, выпускающих собственные акции двух типов: приносящие доход и обеспечивающие прирост капитала. Портфель двойного назначения характеризуется значительным преобладанием доли данных бумаг в структуре портфеля. Сбалансированный портфель предполагает сбалансированность доходов и риска, сопровождающего операции с ценными бумагами. Он состоит из ценных бумаг с быстрорастущей курсовой стоимостью и высокодоходных ценных бумаг. Кроме того, в состав данного портфеля могут быть включены и высокорисковые ценные бумаги. Обычно сбалансированный портфель состоит из обыкновенных и привилегированных акций, а также облигаций. Соотношение между составляющими сбалансированного портфеля определяется рыночной конъюнктурой.

Помимо классификации фондовых портфелей по способам и источникам получения дохода, И.А. Бланк предлагает классифицировать портфели ценных бумаг по отношению к инвестиционным рискам на агрессивные, умеренные (компромиссные) и консервативные. Данная классификация базируется на дифференциации уровня инвестиционного риска, на который готов пойти инвестор в процессе финансового инвестирования.

Агрессивный портфель представляет собой портфель ценных бумаг, при формировании которого во главу угла была поставлена максимизация текущего дохода или прироста инвестированного капитала независимо от уровня инвестиционного риска. Данный портфель позволяет получить максимальную инвестиционную прибыль. Однако этому сопутствует максимальный уровень инвестиционного риска, при котором инвестируемые средства могут быть потеряны полностью либо частично.

Умеренный (компромиссный) портфель представляет собой портфель ценных бумаг, уровень риска которого приближен к среднерыночному. Соответственно норма прибыли по такому портфелю будет на уровне среднерыночной.

Консервативный портфель представляет собой портфель ценных бумаг, который сформирован из финансовых инструментов с минимальным уровнем инвестиционного риска.

Соответственно, в состав такого портфеля не входят финансовые инструменты, уровень риска которых превышает среднерыночный. Консервативный портфель используется наиболее осторожными инвесторами, не склонными к риску.

В зависимости от содержания портфеля ценных бумаг их можно разделить на портфели денежного рынка; портфели ценных бумаг, освобожденных от уплаты налогов; портфели государственных ценных бумаг и портфели ценных бумаг различных отраслей промышленности.

Целью портфелей денежного рынка является полное сохранение капитала. В его состав главным образом включается денежная наличность и быстрореализуемые активы. Как известно, нельзя вкладывать все денежные средства в ценные бумаги – необходимо иметь резерв свободных денежных средств для решения неожиданно возникающих инвестиционных задач. Размер этих средств напрямую зависит от уровня процентной ставки. В связи с этим инвестор, вкладывая часть средств в денежную форму, обеспечивает необходимую устойчивость портфеля. Следует отметить, что в случае превышения курса иностранной валюты над курсом национальной, целесообразно произвести конвертацию национальной валюты в иностранную, что позволит получить дополнительный доход за счет курсовой разницы. Кроме того, в состав портфеля денежного рынка могут быть включены краткосрочные ценные бумаги, также обладающие высоким уровнем ликвидности.

В состав портфеля ценных бумаг, освобожденных от уплаты налогов, преимущественно включаются государственные долговые обязательства. Такой портфель предполагает сохранение капитала при высокой степени его ликвидности. Получаемый высокий доход от данного вида ценных бумаг, как правило, освобождается от уплаты налогов, что делает их особенно привлекательными для инвестора.

Таблица 6.1

Зависимость типа портфеля от целей инвестирования

|

Тип инвестора |

Цели инвестирования |

Тип портфеля |

Состав портфеля |

Уровень риска |

|

Консервативный |

Защита от инфляции |

Высоконадежный с низким уровнем дохода |

Государственные и иные ценные бумаги, акции и облигации крупных стабильных эмитентов |

Низкий |

|

Умеренно-агрессив-ный |

Долгосрочный рост капитала |

Диверсифицированный |

Преобладание ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей |

Средний |

|

Агрессивный |

Спекулятивная игра, быстрый рост вложенных средств |

Рискованный с высоким уровнем дохода |

Преобладание высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т. д. |

Высокий |

|

Нерациональный |

Нет четких целей |

Бессистемный |

Произвольно подобранные ценные бумаги |

Низкий |

Портфель, состоящий из государственных ценных бумаг, как видно из определения, формируется из государственных и муниципальных ценных бумаг и обязательств. Доход от таких ценных бумаг складывается из разницы в цене приобретения с дисконтом и выкупной ценой и выплачиваемых процентов. Кроме того, зачастую приобретение данного вида ценных бумаг связано с определенными налоговыми льготами, что также делает их особенно привлекательными для инвесторов.

Портфель, состоящий из ценных бумаг различных отраслей промышленности, формируется на основе выпущенных ценных бумаг предприятий различных отраслей промышленности, связанных технологически, или какой-либо одной отрасли.

Кроме вышеупомянутых типов фондовых портфелей, можно выделить портфели ценных бумаг в зависимости от региональной принадлежности эмитентов, ценные бумаги которых включены в портфель (портфели ценных бумаг определенных стран, региональные портфели, портфели иностранных ценных бумаг).

На выбор того или иного типа фондового портфеля значительное влияние оказывают цели инвестирования, которые определяются соответствующим типом инвестора (консервативные, умеренно-агрессивные, агрессивные и нерациональные).

В таблице 6.1 представлена зависимость типа портфеля от целей инвестирования.

Как видно из таблицы 6.1, консервативные инвесторы, целью инвестирования которых является защита от инфляции, предпочитают высоконадежные ценные бумаги с низким уровнем дохода, и, наоборот, агрессивные инвесторы, целью инвестирования которых является быстрый рост вложенного капитала, отдают предпочтение высокодоходным, хотя и высокорисковым, портфелям.