Управление рисками является составной частью управления организацией в целом, поэтому в ней должно быть функциональное подразделение или отдельное должностное лицо, отвечающее за этот участок работы. Обычно этим занимается финансовый менеджер. Он же является управляющей подсистемой риск-менеджмента, то есть субъектом управления.

Объектами управления в риск-менеджменте являются риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К этим экономическим отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями (партнерами, конкурентами) и т. п.

Таким образом, риск-менеджмент представляет собой систему управления риском и финансовыми отношениями, возникающими в процессе этого управления.

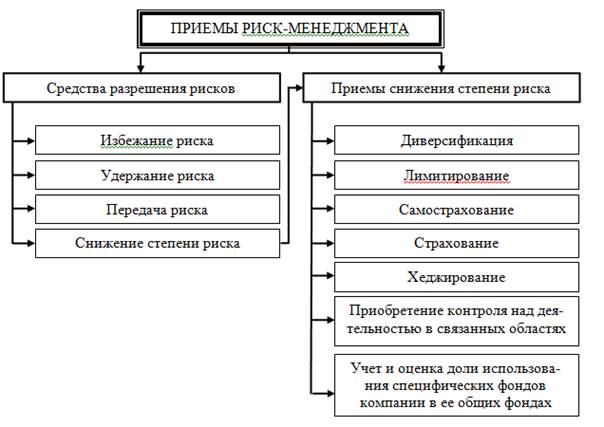

Приемы риск-менеджмента представляют собой приемы управления риском. Они состоят из средств разрешения рисков и приемов снижения степени риска (рис. 9.2).

Рис. 9.2. Приемы риск-менеджмента

Избежание риска – это уклонение от мероприятия, связанного с риском. Удержание риска – это оставление риска за инвестором, т.е. на его ответственности.

Передача риска означает, что инвестор передает ответственность за риск кому-то другому, например, страховой компании. В данном случае передача риска произошла путем страхования риска. Снижение степени риска – это сокращение вероятности и объема потерь.

Теперь рассмотрим основные приемы снижения степени риска. Диверсификация позволяет избежать части риска, то есть это рассеивание инвестиционного риска. Однако она не может свести риск до нуля. Это связано с тем, что на инвестиционную деятельность предприятия оказывают влияние внешние факторы.

К внешним факторам относятся процессы, происходящие в экономике страны в целом, инфляция, изменения учетной ставки, изменение процентных ставок по кредитам и т. д. Риск, обусловленный этими процессами, нельзя уменьшить с помощью диверсификации.

Важным приемом снижения степени риска является лимитирование. Хозяйствующими субъектами он применяется при продаже товаров в кредит, предоставлении займов и т. п. Наиболее распространенным проемом снижения степени риска является страхование.

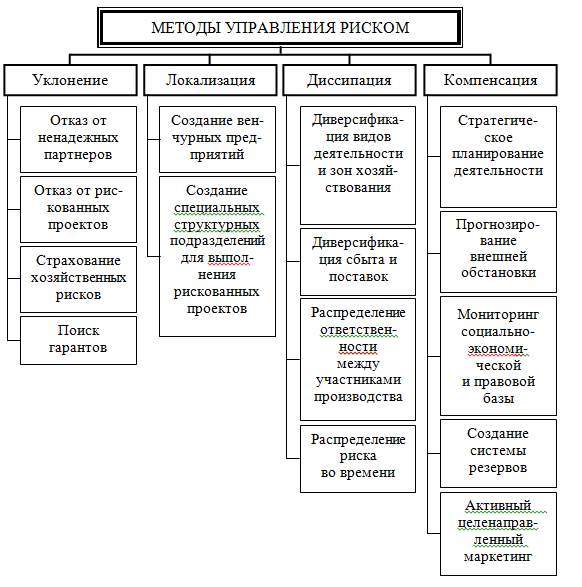

В отличие от приемов управления рисками, предложенными Е. Стояновой, М. Грачева в своей работе предлагает следующую трактовку понятия управления рисками и предлагает свою классификацию методов управления рисками.

Итак, под управлением рисками понимается разработка и реализация обоснованных для данного проекта рекомендаций и мероприятий, направленных на уменьшение исходного уровня риска до приемлемого финального уровня.

Схема, детализирующая эту классификацию, приведена на рисунке 9.3.

Рис. 9.3. Методы управления риском

Методы управления рисками можно классифицировать следующим образом:

- методы уклонения от риска;

- методы локализации риска;

- методы диссипации риска;

- методы компенсации риска.

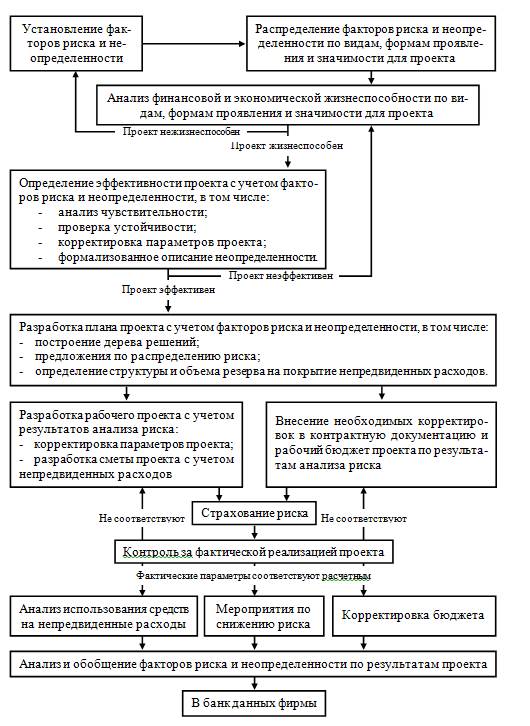

Общая же модель управления риском, представленная на рисунке 9.4, предложена в работе В. Черняк. Эта модель суммирует ранее названные этапы процесса управления рисками.

Таким образом, выявив все возможные риски, их причины, и факторы, можно перейти к рассмотрению вопроса, связанного со способами снижения степени рисков.

Рис. 9.4. Модель управления риском

В страховании риск следует рассматривать в нескольких аспектах:

1) как конкретное явление или совокупность явлений, при наступлении которых производятся выплаты из ранее образованного централизованного страхового фонда в натурально-вещественной либо денежной форме;

2) в связи с конкретным страховым объектом. Любой риск имеет конкретный объект проявления, по отношению к объекту соответственно проявляются и изучаются факторы риска. Анализ полученной информации в комплексе с другими мероприятиями позволяет добиться предотвращения или снижения негативных последствий осуществления (реализации) риска;

3) риск сопряжен с вероятностью гибели или повреждения объекта, принятого на страхование. Вероятность выступает в качестве меры объективной возможности данного события или совокупности событий, обладающих вредоносным воздействием.

Анализ рисков позволяет разделить их на две большие группы:

- страховые;

- нестраховые.

Авторы учебника «Управление инвестиционным проектом в строительстве» определили виды рисков, которые со страхованием не связаны, и те виды рисков, которые целесообразно страховать.

Результаты такой классификации представлены в таблице 9.1, в которой также приведен перечень мероприятий по уменьшению негативных последствий определенных видов риска.

Таблица 9.1

Виды риска и способы уменьшения негативных последствий

|

Вид риска |

Способ уменьшения негативных последствий |

|

1 |

2 |

|

Коммерческий риск |

Правильное определение допустимого уровня соотношения финансовых коэффициентов. Правильный выбор способов повышения прогнозируемой рентабельности инвестиций в данный проект |

|

Риск неоптимального распределения ресурсов |

Четкое и правильное определение приоритетов при распределении ресурсов в зависимости от их наличия. Правильные маркетинговые исследования для определения точного количества производимых продуктов. Использование матричной методики |

|

Экономические колебания и изменения вкуса клиентов |

Эффективное прогнозирование и планирование |

|

Действия конкурентов |

Активная деятельность по изучению и предвидению возможных действий конкурентов и их учет в маркетинговой и производственной деятельности |

|

Недовольство работников |

Хорошо продуманные социально-экономические программы для служащих, учет их требований и просьб, создание благоприятной психологической обстановки и т. д. |

|

Финансовый риск, связанный с пассивностью капиталов, с одновременным размещением больших средств в одном проекте и т. д. |

Правильное управление финансами, своевременное размещение пассивных средств в приносящие прибыли проекты или предоставление выгодных кредитов. Главное, чтобы капитал не лежал «мертвым грузом», а работал. Передача части риска другим фирмам путем их подключения к участию в финансировании дорогостоящих и рискованных проектов, использование венчурного капитала |

Продолжение табл. 9.1

|

1 |

2 |

||

|

Ошибки менеджера |

Более тщательная система контроля и проверки, оправданного дублирования, особенно в ответственных узловых звеньях бизнеса, когда ошибка менеджера может очень дорого стоить. В этой связи полезно моделирование возможных финансовых последствий ошибок при выполнении наиболее дорогостоящих проектов |

||

|

Изменение цен, спроса, уровня прибыли |

Более тщательное прогнозирование. Хеджирование и другие способы смягчения последствий риска |

||

|

Риск неправильно выбранного проекта |

Тщательная проверка всех аргументов «за» и «против». Использование компьютерного моделирования для более точного просчета вариантов в случае особой сложности проектов |

||

|

Непредвиденные политические события, имеющие тяжелые последствия для данного бизнеса |

Это не всегда можно предвидеть и невозможно застраховать. Но это необходимо учитывать как форс-мажорное обстоятельство, то есть иметь какие-то жизненные и психологические схемы |

||

|

Непредвиденные экономические потрясения и стихийные бедствия, экологические катастрофы |

Это должно быть учтено как форс-мажорное обстоятельство |

||

|

Пожар и другие стихийные бедствия |

Страхование сумм вероятных убытков |

||

|

Автомобильные аварии |

Страхование автомобиля |

||

|

Риск уничтожения или порчи груза при транспортировке |

Страхование стоимости груза (морская, авиационная и другие виды транспортной страховки) |

||

|

Риск от небрежности работников фирмы |

Страхование стоимости возможных убытков от небрежности работников |

||

|

Риск от вероятной нечестности служащих, что может нанести материальный и моральный ущерб фирме |

Приобретение в страховой компании бондов «честности» |

||

|

Риск невыполнения обязательств одним из работников или группой работников (субподрядчиков), от чего зависит выполнение всего проекта |

Приобретение бондов «гарантии» |

||

|

Риск приостановки деловой активности фирмы (разные причины) |

Страхование суммы возможных потерь за весь период остановки бизнеса |

||

|

Риск от возможной смерти или заболевания руководителя, ведущего работника фирмы, от интеллектуальной или другой квалифицированной деятельности которых зависит успех фирмы |

Страхование на сумму возможных убытков. Это особенно важно в наиболее ответственный период |

||

|

Риск в связи с возможным заболеванием, смертью или несчастным случаем с работником |

Страхование в страховых компаниях |

||

Окончание табл. 9.1

|

Национальные и межнациональные волнения |

Это можно учесть и предвидеть. Избежать или смягчить тяжелые последствия можно с помощью правильной работы по связям с общественностью с учетом национально-психологических условий в данной местности |

|

Непредвиденные правительственные постановления (об изменениях в законодательстве, ценах, налогах и т. д.) |

В России это имеет особенно важное значение. Поэтому необходимо тщательно изучать подзаконные акты по основным законам, а также внимательно следить за ситуацией. Абсолютно непредвиденных постановлений не бывает. Они готовятся заранее после обработки общественного мнения |

|

Риск уничтожения имущества, стоимость которого невелика по сравнению с финансовыми параметрами всей фирмы |

Самострахование с помощью внутренних мер |

|

Риск уничтожения большого количества однотипного имущества |

Самострахование |

В страховой практике для оценки риска используются различные подходы, их них наиболее известны следующие:

1) метод индивидуальных оценок – применяется только в отношении рисков, которые невозможно сопоставить со средней величиной риска;

2) метод средних величин – заключается в создании аналитической базы, которая используется для определения размера по рисковым признакам (балансовая, стоимость объекта, суммарные производственные мощности и т. д.);

3) метод процентов – совокупность скидок и надбавок к имеющейся аналитической базе, зависящих от отклонений от среднего рискового типа. Используемые скидки и надбавки выражаются в процентах от среднего рискового типа.

Итак, при оценке риска, кроме страховых и нестраховых рисков, выделяют также благоприятные и неблагоприятные риски и технический риск страховщика.

Технические риски имеют универсальный характер и подразделяются по видовому составу основных и оборотных фондов, в которых они проявляются: машины и оборудование – промышленные риски, передаточные устройства – строительные риски, техника, средства связи – электротехнические риски, транспортные средства – транспортные риски.

Страхование рисков позволяет на всех стадиях инвестиционного процесса не только возмещать клиенту внезапные и непредвиденные убытки, возникающие в процессе реализации проектов, но и защищать инвестируемый капитал. Кроме того, оно позволяет экономить финансовые средства фирмы за счет отказа от создания резервных фондов на случай возникновения ущербов, что дает возможность подрядчику использовать эти средства в качестве рабочего капитала.

Другим приемом снижения степени риска является самострахование (создание специального резервного фонда и покрытие убытков за счет части своих оборотных финансовых средств). Данный метод целесообразно использовать в следующих слу-чаях:

1) когда стоимость страхуемого имущества относительно велика по сравнению с имущественными и финансовыми параметрами всего бизнеса;

2) когда вероятность убытков чрезвычайно мала;

3) когда фирма владеет большим количеством однотипного имущества.

Итак, завершающим этапом в анализе, оценке и управлении проектными рисками являются страхование и самострахование как приемы снижения степени риска.