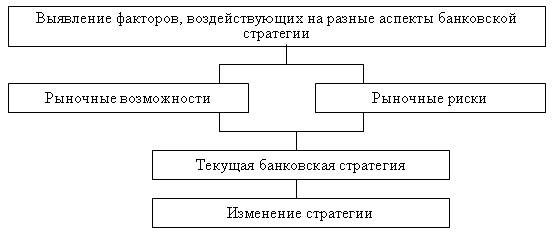

Для оценки факторов, влияющих на стратегию банка, необходимо выявить такие факторы и проанализировать их воздействие. На рис. 9.5 показана последовательность, в которой изучается среда банка.

Рисунок 9.5. Алгоритм исследования внешней среды банка

В процессе анализа внешней среды банка выявляются рыночные возможности и риски, имеющие место при текущих условиях, при действующей в данное время стратегии, а также вырабатываются требования к изменению стратегии с учетом прогнозируемого состояния среды.

Анализ внешней среды банка, который позволяет получить важные результаты, касающиеся прогнозирования его будущего состояния банка и окружения, а также разработать соответствующие стратегии, направленные на предотвращение возможного влияния неблагоприятных факторов, можно осуществлять на микроэкономическом и макроэкономическом уровнях. Макроэкономический анализ в большей мере отвечает задачам перспективного анализа.

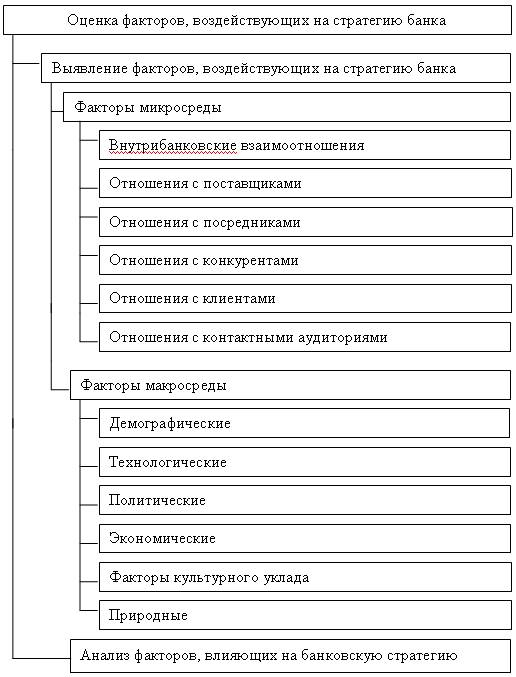

При выявлении факторов, воздействующих на текущую банковскую стратегию, следует, прежде всего, учитывать характеристики микросреды. Анализ влияния факторов микросреды нужно подкрепить изучением факторов макросреды (рис. 9.6).

Так изменения во внешней среде могут оказывать существенное влияние на текущие и возможные стратегии, побуждая приспосабливать их к изменяющейся рыночной ситуации. Следовательно, анализ текущей рыночной ситуации и состояния среды должен проводиться с достаточным уровнем определенности, который позволил бы оценить эффект и степень воздействия возможных изменений рыночных условий на стратегию действий банка и внести соответствующие коррективы.

Рисунок 9.6. Этап 4 – «Оценка факторов, воздействующих на стратегию банка»

В значительной степени анализ исходного положения рынка сводится к определению самого обслуживаемого рынка, изучению рыночно-производственных характеристик, выявлению факторов, воздействующих или могущих воздействовать на стратегию банка, и к оценке степени их влияния. Разделение факторов на положительные и отрицательные, т.е. открывающие рыночные возможности или представляющие собой рыночные опасности, делается в процессе детального разбора каждого фактора, рассматриваемого как в рамках микроэкономического, так и макроэкономического анализа. Среди факторов, влияющих на банковскую стратегию, особое место занимают отношения с конкурентами. Эти отношения рассматриваются с точки зрения анализа основных конкурентов и оценки конкурентоспособности банка.

Для проведения анализа основных конкурентов недостаточно ограничиться только изучением текущего состояния дел соперников, в оценке важен элемент прогнозирования на перспективу. В соответствии с этим можно выделить четыре блока проблем, которые должны рассматриваться при анализе конкурентов:

• изучение текущих стратегий конкурентов;

• анализ сильных и слабых сторон конкурентов;

• оценка факторов внешней среды, воздействующих на конкурентов;

• анализ будущих целей и возможных стратегий конкурентов.

Анализ основных конкурентов усложняется в связи с трудностями сбора информации. Достоверная информация позволяет качественно изучить текущие стратегии конкурентов и оценить их сильные и слабые стороны. Два других этапа анализа требуют от банковских работников хороших знаний основных тенденций и конъюнктуры рынка, а также умения проводить сравнительный анализ возможных вариантов действий конкурентов. Для более эффективного прогнозирования вероятных стратегий своих соперников рекомендуется получить ответы на следующие вопросы.

1) Какие внешние факторы создают конкуренту рыночные возможности, а какие таят рыночные опасности?

2) Насколько сильно воздействие этих факторов?

3) Как сильные и слабые стороны конкурентов соотносятся с рыночными возможностями и опасностями?

4) Удовлетворен ли конкурент текущим положением дел?

5) К чему должен стремиться конкурент, исходя из своих сильных и слабых сторон, рыночных возможностей и опасностей?

6) Как изменяется его стратегия в этом аспекте?

Для оценки конкурентоспособности банка необходимо сопоставить его положение с положением основных конкурентов на изучаемом рынке. Подобное сопоставление осуществляется на основе следующих критериев.

1) Абсолютная доля рынка. Рассчитать долю рынка, обслуживаемую банком, в общем объеме изучаемого рынка.

2) Относительная доля рынка. Найти процентное соотношение объемов обслуживаемой банком доли рынка и совокупной доли основных конкурентов.

3) Тенденция доли рынка. Проследить тенденцию доли рынка, обслуживаемой банком, за последние пять лет.

4) Относительная доходность. Сопоставить относительную доходность деятельности банка с аналогичным средним показателем основных конкурентов.

5) Относительное качество услуг. Проанализировать относительный уровень качества услуг, предоставляемых банком, в сопоставлении с аналогичными показателями основных конкурентов. Поскольку о качестве продукта может судить только потребитель, то проводить сравнительную оценку относительного качества услуг следует с позиций клиентуры.

6) Относительная стоимость услуг. Оценить стоимость услуг банка в сравнении со средней стоимостью аналогичных услуг главных конкурентов.

7) Появление новых услуг. Определить долю новых услуг, появившихся в арсенале банка за последние пять лет, в общем объеме его услуг и сравнить ее со средним аналогичным показателем основных конкурирующих банков. Чем выше эта доля, тем выше конкурентоспособность банка.

8) Концентрация клиентов. Подсчитать число клиентов, на обслуживание которых приходится 4/5 всего объема деятельности банка, и сравнить с аналогичными показателями конкурентов. Чем меньше это число, т. е. чем меньше концентрация клиентов, тем более существенное давление они могут оказывать на банк, что является

крайне нежелательным.

9) Относительная капиталоемкость. Определить соотношение капиталоемкости деятельности банка и аналогичного показателя основных конкурентов. Чем выше капиталоемкость, тем меньше возможности и мощь банка.

Каждый из этих показателей оценивается с точки зрения относительной важности его для банка и конкурентоспособности учреждения в данном аспекте. На основе критериев оценки конкурентоспособности выделяют так называемые ключевые факторы успеха, служащие базой для определения сильных и слабых сторон банка.