Любое предприятия, независимо от его отраслевой принадлежности, с инвестиционной точки зрения, производит одну и ту же продукцию – деньги. Инвестор, приобретая акции того или иного действующего предприятия, в конечном счете, ориентируется не на набор активов в виде зданий, сооружений, оборудования и других ценностей, а на поток будущих денежных доходов, которые впоследствии позволят ему окупить вложенные средства и получить сверх этого дополнительную прибыль. Поэтому метод дисконтированных денежных потоков может быть использован для анализа и оценки рыночных возможностей проблемного предприятия.

Несмотря на то, что основным условием применения метода дисконтированных денежных потоков является относительная стабильность экономики (отсутствие революционных изменений внешнего окружения), он может быть с успехом применен и для условий динамично изменяющейся внешней среды. Для этого необходимо всего лишь сократить продолжительность прогнозируемого периода до минимально необходимой величины вплоть до квартала либо месяца.

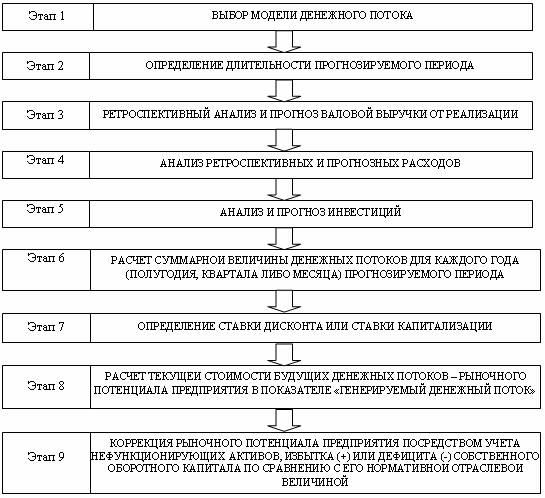

Алгоритм оценки рыночных возможностей предприятия методом дисконтированных денежных потоков приведен на рис. 2.1. Для анализа и оценки трансформации рыночного потенциала предприятия можно использовать одну из двух моделей денежного потока: денежный поток от собственного капитала или денежный поток от всего инвестированного капитала. Расчетные модели денежных потоков от собственного и совокупного капиталов приведены в таблице 2.1.

Рассчитывая совокупный денежный поток от всего инвестируемого капитала, условно не разделяют совокупный капитал предприятия на собственный и заемный. Поэтому, поскольку проценты за использование заемного капитала ранее вычитались из прибыли предприятия до уплаты налогов, их следует вернуть (табл. 2.1, строка 7), уменьшив при этом на величину налога на прибыль от процентов по заемному капиталу (строка 8).

Определение продолжительности прогнозируемого периода – задача не из легких, поскольку, чем длиннее этот период, тем ниже вероятность достоверности прогнозов относительно темпов инфляции, величины выручки и, в конечном итоге, потоков денежных средств.

Метод дисконтированных денежных потоков основывается на будущих (прогнозируемых) денежных потоках. Поэтому основной задачей является выработка прогноза движения денежных средств на какой-то будущий временной период, начиная с момента оценки, обычно текущего года. В качестве прогнозируемого периода принимается отрезок времени, в течение которого темпы роста компании стабилизируются. Предполагается, что по истечении этого периода будет обеспечиваться стабильный поток денежных доходов.

Рис. 2.1 Блок-схема анализа и оценки трансформации рыночного потенциала предприятия методом дисконтированных денежных потоков

Исходя из сложившейся практики стран с развитой рыночной экономикой, целевой установкой правительств которых является обеспечение стабильных условий функционирования экономики, прогнозный период может составлять от 5 до 10 лет. В условиях же отсутствия стабильности окружающей среды продолжительность периода прогнозирования сокращается пропорционально уровню динамичности внешнего

окружения и может составлять год, квартал, и даже месяц. Выбрав прогнозный период, можно приступить к планированию масштабов деятельности (рис. 2.1, этап 3).

На третьем этапе анализа и оценки трансформации рыночного потенциала предприятия методом дисконтированных денежных потоков производится ретроспективный анализ и прогноз валовой выручки от реализации продукции предприятия. Ретроспективный анализ и прогноз требуют детального рассмотрения и учета тенденций изменения следующих факторов, отражающих внутреннюю среду предприятия:

· номенклатуры выпускаемой продукции;

· объемов производства и цен;

· спроса в разрезе товарной номенклатуры;

· загрузки производственных мощностей;

· планируемых капитальных вложений, их перспектив и возможных последствия;

· планируемых инноваций и нововведений, их результативности.

Таблица 2.1

Модели расчета денежных потоков от собственного и совокупного капитала

|

Номер строки |

Направление расчета |

Показатель |

|

1 |

Расчетная база |

Чистая прибыль после уплаты налогов |

|

2 |

Плюс |

Амортизационные отчисления |

|

3 |

Плюс (минус) |

Уменьшение (прирост) собственного оборотного капитала |

|

4 |

Плюс (минус) |

Уменьшение (прирост) инвестиций в основные средства |

|

5 |

Плюс (минус) |

Прирост (уменьшение) долгосрочной задолженности |

|

6 |

Итого равно |

Денежный поток от собственного капитала |

|

7 |

Плюс |

Проценты, выплаченные по заемному капиталу |

|

8 |

Минус |

Налог на прибыль от процентов по заемному капиталу |

|

9 |

Итого равно |

Денежный поток от всего инвестируемого капитала |

Аналогичным образом анализируются и прогнозируются изменения факторов внешнего окружения:

· общей макроэкономической ситуаций, определяющей перспективы спроса;

· темпов инфляции;

· ситуации в конкретной отрасли, с учетом поведения потребителей, поставщиков, конкурентов;

· доли диагностируемого предприятия на рынке;

· долгосрочных темпов роста в послепрогнозный период.

Прогнозные данные валовой выручки предприятия должны быть логически совместимы с тенденциями изменения ретроспективных показателей как самого предприятия, так и отрасли в целом.

В любой отрасли предприятия борются за свою долю рынка. Даже на стагнирующем либо свертывающемся рынках можно увеличить свою долю за счет менее удачливых конкурентов, возможно и обратное – потеря предприятием своей доли даже на растущем рынке. В связи с этим особое внимание необходимо уделить определению текущей конкурентной позиции предприятия и перспективам ее улучшения. Для этого важно точно оценить размер и границы рыночного сегмента, на котором собирается конкурировать предприятие, его текущую рыночную долю и выбрать оптимальную альтернативу из возможных вариантов развития потенциала предприятия. Подробно это рассматривается в разд. 3.

На четвертом этапе анализа и оценки трансформации рыночного потенциала предприятия методом дисконтированных денежных потоков (см. рис. 2.1) производится анализ ретроспективных и прогнозных расходов.

Эффективное управление издержками неразрывно связано с размером рыночной доли предприятия и конкурентоспособностью выпускаемой им продукции. Ретроспективная и прогнозная информация о себестоимости отдельных видов продукции позволяет скорректировать номенклатуру производимой продукции, отдавая предпочтение наиболее конкурентоспособным позициям, строить разумную ценовую политику, реально оценивать вклад в результаты хозяйственной деятельности отдельных структурных подразделений и эффективность их работы.

Анализу предшествует классификация затрат, которая может производиться по следующим признакам:

· по составу: плановые, прогнозируемые и фактические;

· по отношению к объему производства: переменные, постоянные и условно-постоянные;

· по способу отнесения на себестоимость: прямые и косвенные;

· по функциям управления: производственные, коммерческие и административные.

Классификация издержек на постоянные и переменные используется, прежде всего, при проведении анализа безубыточности, а также для оптимизации номенклатуры выпускаемой продукции. Классификация издержек на прямые и косвенные применяется при анализе отнесения издержек на отдельные виды продукции.

На этом этапе диагностики необходимо:

· установить ретроспективные взаимозависимости и тенденции;

· изучить структуру расходов и их динамику, особое внимание обратить на изменение соотношений постоянных и переменных издержек;

· оценить инфляционные колебания и ожидания для каждой категории издержек;

· зафиксировать и исключить разовые и чрезвычайные статьи расходов в ретроспективном и текущем периодах, которые в будущем не будут повторяться;

· определить величину амортизационных отчислений, исходя из текущего состояния активов и будущего их прироста и выбытия;

· рассчитать затраты на выплату процентов на основе прогнозируемых уровней задолженности;

· сравнить собственные прогнозируемые расходы с аналогичными среднеотраслевыми показателями и показателями предприятий-конкурентов.

Итогом анализа ретроспективных и прогнозных расходов является поиск эффективных путей их возможной экономии без ущерба для качества и конкурентоспособности продукции. Для этого, прежде всего, необходимо:

· проконтролировать рост расходов по категориям затрат, в первую очередь, тех, чей удельный вес в себестоимости наиболее существенен;

· выявить причины возникновения нерационального расходования средств;

· отследить поведение ключевых индикаторов роста расходов (снижение рентабельности продаж, оборачиваемости активов, денежного потока);

· оптимизировать контролируемые параметры ключевых индикаторов (уровень производственных и непроизводственных расходов, запасов, дебиторской и кредиторской задолженностей), посредством разработки путей повышения эффективности управления затратами и капиталом.

Содержанием пятого этапа анализа и оценки трансформации рыночного потенциала предприятия методом дисконтированных денежных потоков (см. рис. 2.1) является анализ и прогноз инвестиций. Анализ и прогноз инвестиций производится по трем основным направлениям: собственные оборотные средства, капиталовложения, потребности в финансировании.

Анализ и прогноз в разрезе собственных оборотных средств включает определение суммы начального собственного оборотного капитала и установление дополнительных величин, необходимых для финансирования будущего роста предприятия. В западной литературе величина собственных оборотных средств, определяемая как разность между текущими активами и текущими обязательствами, именуется как «рабочий капитал». Прогноз инвестиций в собственные оборотные средства осуществляется на основе установления взаимосвязи изменения отдельных компонентов собственных оборотных средств в процентах и изменения объема продаж.

Анализ и прогноз капиталовложений включает определение потребности в дополнительных инвестициях, необходимых для замены существующих активов по мере их износа, а также покупки или строительства дополнительных активов для увеличения производственных мощностей предприятия в будущем.

Анализ и прогноз потребностей в финансировании осуществляется на основе определения потребностей в финансовых ресурсах, существующих уровней задолженностей и графиков погашения долгов, включая получение и погашение долгосрочных кредитов и выпуск акций.

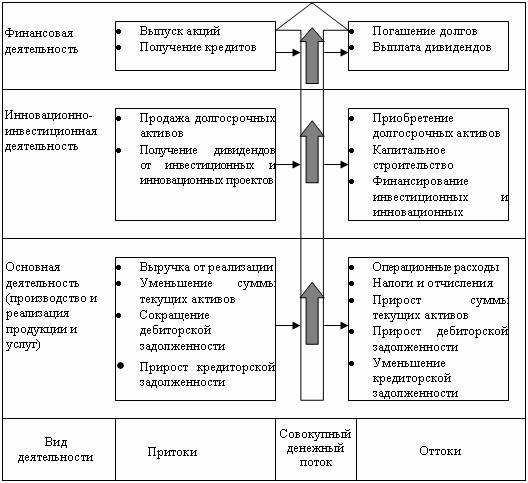

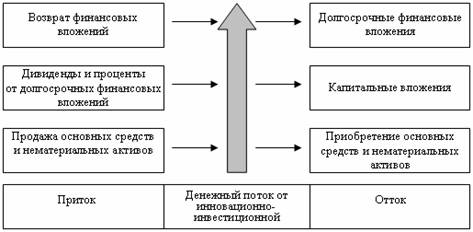

На шестом этапе анализа и оценки трансформации рыночного потенциала предприятия производится расчет суммарной величины денежных потоков. При долгосрочном планировании суммарный денежный поток рассчитывается для каждого года прогнозируемого периода, а при краткосрочном – расчет производится поквартально либо помесячно. Потоки денежных средств рассчитываются по трем видам деятельности предприятия: основной, инновационно-инвестиционной и финансовой (рис. 2.2).

Рис. 2.2 Формирование совокупного денежного потока предприятия

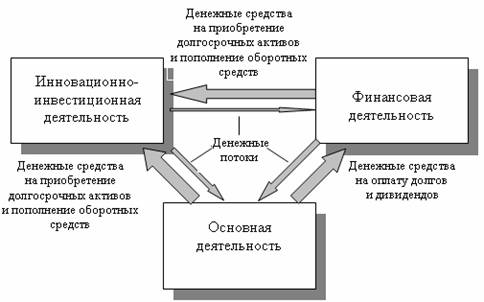

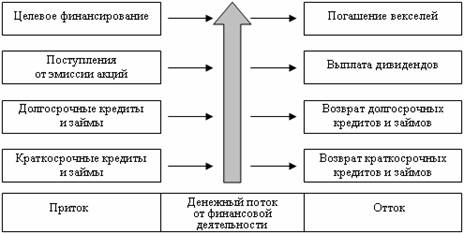

Потоки денежных средств рассчитываются по трем видам деятельности предприятия: основной, инновационно-инвестиционной и финансовой. Схема формирования совокупного денежного потока приведена на рис.2.2. Взаимосвязь между основной, инновационно-инвестиционной и финансовой деятельностью проблемного предприятия в разрезе движения денежных средств показана на рис.2.3.

Соотношение и направленность денежных потоков от основной, инвестиционной и финансовой деятельности предприятия (рис. 2.3) могут быть самыми различными и определяются его целями и избранными стратегиями развития потенциала предприятия на конкретном этапе его жизненного цикла. Соответственно этому изменяется и величина совокупного денежного потока, которая может быть не только положительной, но и отрицательной на отдельных этапах прогнозируемого периода. Продолжительное отрицательное сальдо денежных потоков от основной, инвестиционной и финансовой деятельности – прямой путь к банкротству предприятия.

Согласно закону «О несостоятельности (банкротстве) предприятий», если предприятие не в состоянии в течение трех месяцев со дня наступления срока платежа

оплатить свои долги, оно может быть подвергнуто процедуре банкротства. На западе, в условиях развитых рыночных отношений, 80 % всех банкротств происходит по причине нехватки денежных средств.

Рис. 2.3 Взаимосвязь денежных потоков между основной, инновационно-инвестиционной и финансовой деятельностью предприятия

Денежный поток от основной деятельности является наиболее важной составляющей, величина которого определяет производственную, маркетинговую, инвестиционную и финансовую политику предприятия. Это преимущественное направление денежного потока от основной деятельности стабильно функционирующего предприятия отображено на рис.2.3 широкими стрелами.

В неблагоприятные периоды функционирования предприятия величина денежного потока от основной деятельности должна, как минимум, покрывать все расходы, связанные с производством и реализацией продукции. В периоды кризиса предприятие аккумулирует денежные средства от всех видов деятельности для поддержания основного производства. Этому случаю соответствует обратная направленность денежных потоков (см. рис. 2.3, тонкие стрелки). Тем не менее, поскольку основная деятельность предприятия является главным источником прибыли, менеджменту предприятия необходимо сделать все, чтобы она являлась и основным источником денежных средств.

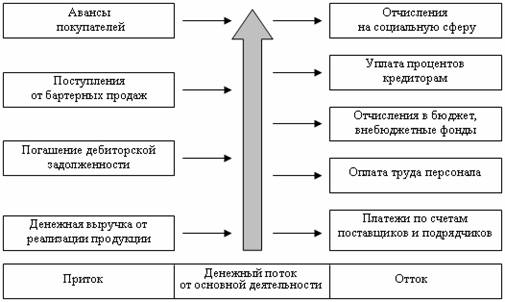

Таким образом, денежный поток от основной деятельности (рис. 2.4) – это поступление и использование денежных средств в процессе производства и реализации

основной продукции, обеспечивающее предприятию выполнение его основных функций. Величина чистого денежного потока от основной деятельности (вертикальная стрелка) определяется соотношением притоков и оттоков. Взаиморасположение видов притоков и оттоков отображает их приоритетность и порядок расчета денежного потока от основной деятельности в направлении «снизу – вверх».

Денежный поток от инновационно-инвестиционной деятельности – это соотношение доходов и расходов от инвестирования финансовых ресурсов и реализации внеоборотных средств. Схема движения денежных средств предприятия от инновационно-инвестиционной деятельности, определяющая порядок расчета денежного потока данного вида, приведена на рис. 2.5. Поскольку при благоприятных и неблагоприятных обстоятельствах предприятие стремится к модернизации продукции и своих производственных мощностей, в целом инновационно-инвестиционная деятельность приводит к временному оттоку денежных средств.

Рис. 2.4 Схема движения денежных средств предприятия от основной деятельности и порядок расчета денежного потока данной разновидности

Денежный поток от финансовой деятельности – это разность между притоком денежных средств от краткосрочных и долгосрочных кредитов или эмиссии акций и их оттоком на погашение прежних кредитов и выплату дивидендов. Порядок расчета денежного потока данного вида отображен на схеме движения денежных средств предприятия от его финансовой деятельности (рис.2.6). В целом финансовая деятельность предприятия призвана увеличивать денежные средства, находящиеся в распоряжении предприятия, для обеспечения его основной и инновационно-

инвестиционной деятельности. Расчет потоков денежных средств и их совокупной величины может быть осуществлен прямым либо косвенным методами.

Рис. 2.5 Схема движения денежных средств предприятия от инновационно-инвестиционной деятельности и порядок расчета денежного потока данного вида

Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода бухгалтерских счетов предприятия. Он позволяет показать основные источники притока и направления оттока денежных средств предприятия, дает возможность делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам, устанавливает взаимосвязь между реализацией и денежной выручкой. Расчет месячного совокупного денежного потока на примере Дальневосточного радиоэлектронного завода (ДРЗ) «АВЕСТ» приведен в табл. 2.2.

Рис. 2.6 Схема движения денежных средств предприятия от финансовой деятельности и порядок расчета данной составляющей совокупного денежного потока

Таблица 2.2 Расчет совокупного денежного потока прямым методом на примере ДРЗ «АВЕСТ» (тыс. руб.)

|

Статьи доходов и расходов |

Значение |

|

Остаток денежных средств на начало периода |

103 |

|

Поток денежных средств по основной деятельности |

1560 |

|

ПОСТУПЛЕНИЯ - Поступления от реализации продукции, работ и услуг - Авансы, полученные от покупателей - Погашение дебиторской задолженности - Прочие поступления - Итого поступлений РАСХОД - Оплата за сырье и материалы - Заработная плата рабочих и служащих с отчислениями - Отчисления в бюджет и внебюджетные фонды - Прочие расходы - Итого расходов |

4339 928 526 350 6143 4190 232 154 7 4583 |

|

Поток денежных средств по инвестиционной деятельности |

-928 |

|

ПОСТУПЛЕНИЯ - Реализация долгосрочных активов РАСХОД - Инвестиции |

- -928 |

|

Поток денежных средств по финансовой деятельности |

-78 |

|

ПОСТУПЛЕНИЯ - Поступления кредитов и займов, эмиссия акций РАСХОД - Возврат кредитов и займов, выплата дивидендов, выкуп акций |

- -78 |

|

Совокупный денежный поток по всем видам деятельности |

554 |

|

Остаток денежных средств на конец периода |

657 |

Косвенный метод основан на анализе движения денежных средств от видов деятельности по статьям баланса и отчета о финансовых результатах. Пример расчета потоков денежных средств и их совокупной величины косвенным методом приведен в табл. 2.3.

Таблица 2.3 Расчет совокупного денежного потока косвенным методом на примере ДРЗ «АВЕСТ» (тыс. руб.)

|

Движение денежных средств |

Значение |

Особенности расчета: вычитание (-), сложение (+) |

|

1. Денежный поток от основной деятельности |

1560 |

Чистая прибыль + амортизация |

|

Прибыль чистая Использование прибыли Амортизационные отчисления

Изменение суммы текущих активов: – краткосрочные финансовые вложения – дебиторская задолженность – запасы – прочие текущие активы Изменение суммы текущих обязательств (за исключением банковских кредитов): – кредиторская задолженность – прочие текущие обязательства |

165 331 64 1128 |

Прибыль до налогообложения (- )налог на прибыль Амортизация всегда суммируется (+) с чистой прибылью Прирост суммы текущих активов (+) означает уменьшение денежных средств (-), а их уменьшение (-) – увеличение денежных средств (+) Увеличение текущих обязательств (+) вызывает увеличение денежного потока (+) за счет предоставления отсрочки оплаты от кредиторов и получения авансов от покупателей, а их уменьшение (-)сокращает поток (-). |

|

2. Денежный поток от инвестиционной деятельности |

-928 |

Реализация активов (+), долгосрочные вложения (-) |

|

Изменение суммы долгосрочных активов: – нематериальные активы – основные средства – незавершенные капитальные вложения – долгосрочные финансовые вложения – прочие внеоборотные активы |

928 603 325 |

Увеличение суммы долгосрочных активов (+) означает уменьшение денежных средств (-) за счет инвестирования в активы долгосрочного использования и, наоборот, реализация долгосрочных активов увеличивает денежные средства |

Продолжение таблицы 2.3

|

Движение денежных средств |

Значение |

Особенности расчета: вычитание (-), сложение (+) |

|

3. Денежный поток от финансовой деятельности |

-78 |

Прирост (+), уменьшение (-) |

|

Изменение суммы задолженности: – краткосрочных кредитов и займов; – долгосрочных кредитов и займов. Изменение величины собственных средств: – уставного капитала; – накопленного капитала; – целевых поступлений |

-78 |

Уменьшение задолженности (-) указывает на уменьшение денежных средств (-) за счет погашения кредитов и, наоборот, прирост (+) – увеличение потока (+). Увеличение собственного капитала (+) за счет размещения дополнительных акций означает увеличение денежных средств (+), а выкуп акций и выплата дивидендов (-) приводят к их уменьшению (-). |

|

Совокупный денежный поток |

657 |

Сумма строк 1, 2, 3(554) и остатка собственных средств на начало (103) |