Модель пенсионной системы США основывается преимущественно на личном пенсионном страховании населения (рис. 2.2). Эта модель функционирует в некоторых странах Латинской Америки, а также в Португалии.

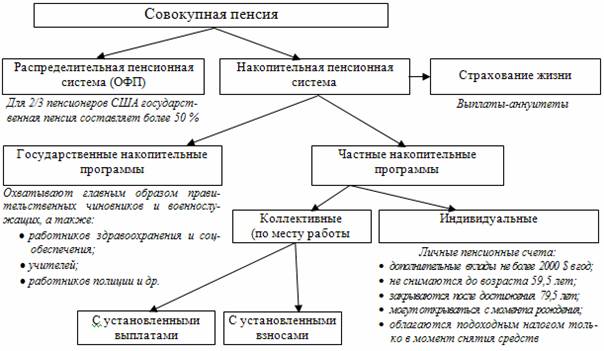

Рис. 2.2 Пенсионная система США

В США функционируют как государственные, так и частные пенсионные системы. Они выполняют не только социальную, но и инвестиционную роль. Более того, именно накопления в пенсионных фондах, прежде всего созданных в рамках накопительной системы, служат одним из главных источников инвестиций в американскую экономику.

В распределительной системе пенсионеры получают не свои деньги, а деньги ныне работающих и платящих налоги в соответствующие пенсионные фонды. В свою очередь, взносы нынешних пенсионеров получили предыдущие поколения пенсионеров. Таким образом, распределительная система представляет собой «обмен между поколениями». Принцип «обмена» осуществляется в обязательном (законодательном) порядке и может работать только на государственном уровне. Государственная распределительная система предназначена не для инвестиций, а для гарантированной выплаты пенсий пенсионерам.

Крупнейшая государственная пенсионная система США, так называемая Общая федеральная программа (Social Security), охватывающая почти всех занятых в частном секторе экономики, построена по распределительному принципу. Программа действует в соответствии с законом о социальном страховании 1935 г. (с последующими поправками). Средства фондов общей федеральной программы (ОФП) не могут использоваться ни на какие другие цели, кроме установленных законом. В частности, вложение средств может осуществляться только в государственные ценные бумаги. Так, доля инвестиционного дохода в общих поступлениях фондов ОФП составила во второй половине 1990 гг. около 9,5 %. Однако в целом главная государственная пенсионная система США выполняет, прежде всего, социальную, а не инвестиционную функцию. Для двух третей престарелых государственные пенсии составляют половину и более их дохода. Число бедных среди престарелых, в 1950-е годы составлявшее более 40 %, в настоящее время не превышает 12 %. В эту категорию попадают главным образом те, кто по каким-то причинам не смог заработать себе право на полную государственную пенсию.

Если главная государственная пенсионная программа носит распределительный характер и выполняет, прежде всего, социальную функцию, то практически все остальные пенсионные системы, существующие в США, напротив, построены по накопительному принципу. Их инвестиционная функция играет первостепенную роль, прежде всего для фондообеспечения самих программ. Одновременно соответствующие пенсионные фонды служат крупнейшим источником долгосрочных инвестиций в экономику.

К накопительным системам относятся как государственные, так и частые пенсионные программы. Государственные накопительные программы предназначены для обеспечения работающих на правительство и местные органы власти (хотя часть занятых в госсекторе получает пенсионное обеспечение по ОФП). Федеральные программы охватывают главным образом правительственных чиновников, а также военнослужащих. Главным источником поступлений в эти фонды служат ежегодные взносы Федерального правительства, а также инвестиционный доход фондов.

По сравнению с государственной пенсионной системой, участие в которой обязательно и которая охватывает практически всю рабочую силу страны, частная пенсионная система уступает ей в размере примерно в два раза. Однако она развивается опережающими темпами. Так, например, с 1980 по 1993 г. объем выплат по ОФП увеличился со 117 до 302 млрд. долларов, или в 2,6 раза, а объем выплат в рамках

частных пенсионных программ возрос за этот же период с 35 до 156 млрд. долларов, или в 4,5 раза.

Существуют два вида накопительных пенсионных программ: с установленными выплатами (defined benefit plan) и установленными взносами (defined contribution plan). Первый вид гарантирует участникам фиксированный размер пенсии, который для каждого работника определяется с учетом размера зарплаты и стажа работы в компании. Как правило, программы с установленными выплатами формируют фонды за счет отчислений с предпринимателей, а сами наемные работники взносы в эти фонды не платят.

В 1980 – 1990-е годы в частном секторе экономики особенно быстрыми темпами росли программы с установленными взносами. Эти пенсионные программы обычно финансируются предпринимателями и наемными работниками в равных долях. При этом каждый участник такой программы имеет свой персональный счет в пенсионном фонде и имеет право выбора между различными инвестиционными программами, предлагаемыми управляющими компаниями. Таким образом, он сам несет ответственность за будущую пенсию и до определенной степени сам определяет величину последующих пенсионных выплат. Такие схемы, особенно так называемые планы 401 (к), приобрели особую популярность в США и в значительной степени способствовали процессу стимулирования инвестиций в экономику.

Участником частной пенсионной программы может стать любой работник компании. Право на пенсию можно получить, проработав в данной компании пять-десять лет.

Помимо участия в групповых пенсионных программах, организуемых по месту работы, каждый американец может открыть и свой личный пенсионный счет (individual retirement account – IRA). Порядок открытия и ведение этих счетов также строго регулируется американским законодательством. Размеры ежегодных взносов на личный пенсионный счет (ЛПС) ограничены верхним пределом в 2 тыс. долл. Средства со счета нельзя снять до достижения 59,5 лет, а после достижения 79,5 лет счет закрывается в обязательном порядке. С другой стороны, ЛПС может быть открыт с момента рождения ребенка.

За все время накопления средств на ЛПС эти средства не подлежат налогообложению, однако в момент их снятия и закрытия счета из накопленной суммы вычитается подоходный налог. Обычно ЛПС открываются в коммерческих и сберегательных банках, паевых фондах, страховых компаниях. Счета в любой момент

могут быть переведены из одного места в другое. Также по желанию держателя счета он может сам управлять им (т.е. планировать наиболее выгодное размещение средств, накапливаемых на ЛПС) или доверить управление ЛПС упомянутым финансовым организациям. Личные пенсионные счета становятся все более распространенной формой пенсионного обеспечения. Так, только за 11 лет – с 1985 по 1996 гг. – накопления на этих счетах выросли с 200 до 1347 млрд. долл.

Таким образом, все большее число американцев обеспечивает себе не одну, а три пенсии: государственную, частную коллективную по месту работы и частную индивидуальную путем открытия ЛПС. Две последние из перечисленных пенсионных систем построены по накопительному принципу и, развиваясь быстрыми темпами, служат все более важным источником инвестиций в американскую экономику. Однако и эти три формы пенсионного обеспечения не исчерпывают возможности американцев обеспечить себе дополнительные выплаты в старости. Еще одну возможность предоставляют компании по страхованию жизни, предлагающие в качестве страховых выплат различные виды аннуитетов, т.е. ежегодной ренты.

Структура инвестиций накопительных пенсионных систем складывается из традиционных инструментов финансового рынка. К ним относятся государственные ценные бумаги, в первую очередь, облигации федерального правительства, казначейские обязательства, акции и облигации корпораций, отличающихся высокой степенью надежности, доли паевых фондов, инструменты кредитного рынка и др.

Современный мировой опыт свидетельствует о том, что за рубежом функционируют различные модели пенсионных систем. Причем модели, построенные по «распределительному» или «накопительному» принципу в чистом виде встречаются крайне редко. Пенсионные системы большинства стран включают в себя различные институты социальной защиты: государственное социальное обеспечение, личное пенсионное страхование, обязательное социальное страхование и т.д. Между собой эти системы различаются тем, какой из этих институтов доминирует.