Оборотные средства (оборотный капитал) – это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые как минимум однократно оборачиваются в течение года или одного производственного цикла.

Оборотные средства и политика в отношении управления этими активами важны, прежде всего, с позиции обеспечения непрерывности и эффективности текущей деятельности предприятия. Поскольку во многих случаях изменение величины оборотных активов сопровождается и изменением краткосрочных пассивов, оба эти объекта учета рассматриваются, как правило, совместно в рамках политики управления чистым оборотным капиталом, величина которого рассчитывается как разность между оборотным капиталом (ОК), или текущими активами, и краткосрочными пассивами (КП).

Управление чистым оборотным капиталом подразумевает оптимизацию его величины, структуры и значений его компонентов. Что касается общей величины чистого оборотного капитала, то обычно разумный рост ее рассматривается как положительная тенденция; однако могут быть и исключения, например, ее рост за счет увеличения безнадежных дебиторов вряд ли удовлетворит финансового менеджера. С позиции факторного анализа принято выделять такие компоненты чистого оборотного капитала (ЧОК), как производственные запасы (ПЗ), дебиторская задолженность (ДЗ), денежные средства (ДС), краткосрочные пассивы (КП), т.е. анализ основывается на следующей модели:

ЧОК = ОК – КП = ПЗ + ДЗ + ДС – КП.

Одной из основных составляющих оборотного капитала являются производственные запасы предприятия, которые в свою очередь включают в себя: сырье и материалы, незавершенное производство, готовую продукцию и прочие запасы.

Так как предприятие вкладывает свои средства в образование запасов, то издержки хранения запасов связаны не только со складскими расходами, но и с риском порчи и устаревания товаров, а также с вмененной стоимостью капитала, т.е. с нормой прибыли, которая могла быть получена в результате других инвестиционных возможностей с эквивалентной степенью риска.

Экономический и организационно-производственный результаты от хранения определенного вида оборотных активов в том или ином объеме носят специфический для данного вида активов характер. Например, большой запас готовой продукции (связанный с предполагаемым объемом продаж) сокращает возможность образования дефицита продукции при неожиданно высоком спросе. Подобным образом большой запас сы

рья и материалов спасает предприятие в случае неожиданной нехватки соответствующих запасов от прекращения процесса производства или покупки более дорогостоящих материалов-заменителей. Большое количество заказов на приобретение сырья и материалов, хотя и приводит к образованию больших запасов, тем не менее, имеет смысл, если предприятие может добиться от своих поставщиков снижения цен (так как больший размер заказа обычно предусматривает некоторую льготу, предоставляемую поставщиком в виде скидки). По тем же причинам предприятие предпочитает иметь достаточный запас готовой продукции, который позволяет более экономично управлять производством. В результате этого уже предприятие, как правило, предоставляет скидку своим клиентам.

Дебиторская задолженность – еще один важный компонент оборотного капитала. Когда одно предприятие продает товары другому, это вовсе не означает, что товары будут оплачены немедленно. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности. Специфический элемент дебиторской задолженности – векселя к получению, являющиеся по существу ценными бумагами (коммерческими ценными бумагами). Одной из задач финансового менеджера по управлению дебиторской задолженностью является определение степени риска неплатежеспособности покупателей, расчет прогнозного значения резерва по сомнительным долгам, а также представление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями.

Денежные средства и их эквиваленты – наиболее ликвидная часть оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных и депозитных счетах. К эквивалентам денежных средств относят ликвидные краткосрочные финансовые вложения: ценные бумаги других предприятий, государственные казначейские билеты, государственные облигации и ценные бумаги, выпущенные местными органами власти.

Существуют преимущества, связанные с созданием большого запаса денежных средств, – они позволяют сократить риск истощения наличности и дают возможность удовлетворить требование оплатить тариф ранее установленного законом срока. Но издержки хранения временно свободных, неиспользуемых денежных средств гораздо выше, чем затраты, связанные с краткосрочным вложением денег в ценные бумаги (в частности, их можно условно принять в размере неполученной прибыли при возможном краткосрочном инвестировании). Таким образом, финансовому менеджеру необходимо решить вопрос об оптимальном запасе наличных средств.

Краткосрочные пассивы – это обязательства предприятия перед поставщиками, работниками, банками, государством и другими, причем основной удельный вес в них приходится на банковские ссуды и неоплаченные счета других предприятий. В условиях рыночной экономики основным источником ссуд являются коммерческие банки. Поэтому обычным становится требование банка об обеспечении предоставленных ссуд товарно-материальными ценностями. Альтернативный вариант заключается в продаже предприятием части своей дебиторской задолженности финансовому учреждению с предоставлением ему возможности получать деньги по долговому обязательству. Следовательно, одни предприятия могут решать свои проблемы краткосрочного финансирования путем залога имеющихся у них активов, другие – за счет частичной их продажи.

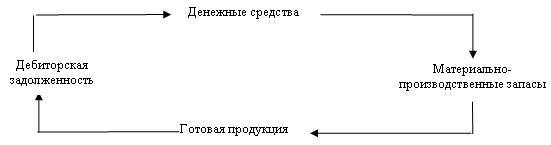

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырье и материалы, производит продукцию, затем продает ее, как правило, в кредит, в результате образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства (рис. 2.9).

Рис. 2.9 Кругооборот оборотных активов

Циркуляционная природа оборотных активов имеет ключевое значение в управлении чистым оборотным капиталом. Что касается объема и структуры оборотных средств, то они в значительной степени определяются отраслевой принадлежностью. Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у финансовых корпораций обычно наблюдается значительная сумма денежных средств и их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью нет, однако считается, что у нормально функционирующего предприятия должно быть превышение оборотных активов над краткосрочными пассивами.

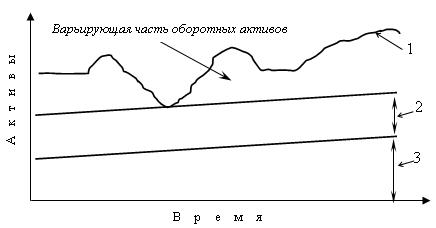

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный (рис. 2.10).

Рис. 2.10 Компоненты динамического ряда активов

предприятия: 1 – всего активов; 2 – системная часть

оборотных активов; 3 – внеоборотные активы

Постоянный оборотный капитал (или системная часть оборотных активов) может быть определен как необходимый минимум оборотных активов для осуществления производственной деятельности. Это означает, что предприятию для осуществления деятельности необходим некоторый минимум оборотных средств, например постоянный остаток денежных средств на расчетном счете, некоторый аналог резервного капитала.

Категория переменного оборотного капитала (или варьирующей части оборотных активов) отражает дополнительные оборотные активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных материально-производственных запасах может быть связана с поддержанием высокого уровня продаж во время сезонной реализации. В то же время по мере реализации воз

растает дебиторская задолженность. Добавочные денежные средства необходимы для оплаты поставок сырья и материалов, а также трудовой деятельности, предшествующей периоду высокой деловой активности.

Целью политики управления оборотным капиталом является определение:

1) объема оборотного капитала;

2) структуры оборотных активов;

3) источников финансирования оборотных активов, достаточных для долгосрочного и эффективного функционирования предприятия.

Данная цель переплетается с поддержанием необходимого уровня ликвидности и платежеспособности предприятия, которые характеризуют способность предприятия вовремя гасить свою кредиторскую задолженность. Потеря ликвидности ведет в конечном итоге к остановке предприятия.

Существует определенная зависимость между уровнем оборотного капитала и текущими обязательствами. Если текущие активы (денежные средства, дебиторская задолженность, товарно-материальные запасы) поддерживаются на относительно низком уровне по сравнению с текущими пассивами (кредиторской задолженностью), то вероятность наступления неплатежеспособности велика. Наоборот, с ростом чистого оборотного капитала вероятность наступления платежеспособности низкая.

Рассмотрим зависимость прибыли предприятия от уровня оборотного капитала (рис. 2.11). При некотором оптимальном уровне ЧОК прибыль становится максимальной. Любое отклонение от этого уровня не желательно, так как приведет к снижению прибыли. То есть для любого предприятия можно рассчитать средний (оптимальный) уровень оборотного капитала, который способствует максимизации прибыли предприятия.

Рис. 2.11 Зависимость прибыли предприятия от уровня оборотного капитала

Таким образом, политика управления оборотным капиталом сводится к поиску компромисса между риском потери ликвидности и прибыльностью предприятия.

Поиск данного компромисса сводится к решению двух главных задач:

1) обеспечения платежеспособности;

2) обеспечения приемлемого уровня рентабельности.

Управление оборотными средствами включает следующие элементы:

1) учет всех имеющихся составляющих оборотных средств на настоящее время;

2) анализ состояния оборотных средств;

3) контроль за текущим состоянием оборотных средств;

4) разработку и внедрение в практику отдельных служб предприятия, современных методик управления оборотными средствами;

5) прогноз изменений в оборотных средствах на перспективу;

6) расчет отдельных показателей, характеризующих динамику оборотных средств.

Анализ оборотных средств позволяет:

1) оценить эффективность использования ресурсов предприятия;

2) определить ликвидность баланса предприятия;

3) выяснить, во что вкладываются собственные оборотные средства (в запасы – сырье, материалы, НЗП; готовую продукцию; дебиторскую задолженность; авансы выданные; денежные средства; краткосрочные финансовые вложения) в течение финансового цикла для определения избытка или недостатка отдельных видов оборотных средств.

Величина и структура оборотных средств должны соответствовать потребностям предприятия, которые отражены в бюджете. Текущие активы должны быть минимальными, но достаточными для успешной и бесперебойной работы предприятия.

Существует два способа определения собственных оборотных средств:

1) СОС = ТА – ТП

2) СОС = СК+ДП – ВА

Первый способ позволяет дать ответ, насколько ТА превышают текущие обязательства.

Второй способ позволяет судить о том, насколько ВА финансируются за счет собственных средств и долгосрочных пассивов, то есть соотношение текущих активов и собственных оборотных средств позволяет ответить на вопрос: «Кому принадлежат права собственности на имущество?».

Если величина СОС отрицательна, то это означает, что часть ВА финансируются за счет средств кредиторов. Это свидетельствует о неэффективном управлении оборотными средствами. Отрицательная величина СОС не является свидетельством кризиса, если поддерживается на должном уровне оборачиваемость отдельных элементов оборотных средств.

Структура оборотных средств – это пропорции распределения ресурсов предприятия между отдельными элементами оборотных средств. Величина и структура оборотных средств отражает длительность и специфику финансового цикла. Структура оборотных средств влияет на рентабельность текущих активов.

Рентабельность текущих активов – это комплексная оценка эффективности использования оборотных средств. Рентабельность может быть рассчитана с помощью двух показателей:

1) ![]() ;

;

2) ![]() .

.

Таким образом, рентабельность текущих активов определяется по следующей формуле:

Рентабельности текущих активов = ![]() .

.

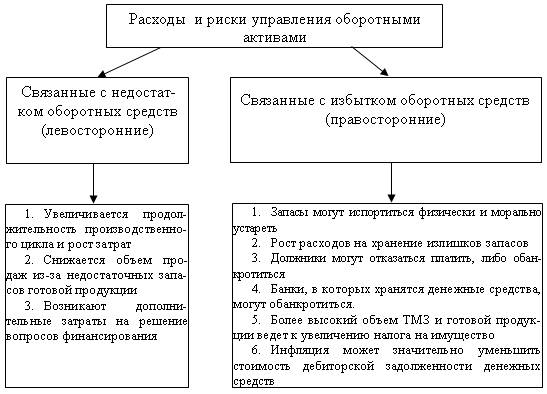

Рациональное управление оборотными активами сводится к умелой балансировки между рисками (рис. 2.12):

1) связанными с недостатком оборотных средств, а значит, угрозой срыва производственных планов из-за нехватки сырья или отсутствием возможности удовлетворить запросы покупателей продукции (эти риски называются левосторонними).

2) с рисками, обусловленными избытком оборотных средств, то есть замораживанием денежных средств в сырье, запасах, готовой продукции и дебиторской задолженности (эти риски называются правосторонними).

Рис. 2.12 Характеристика левосторонних и правосторонних рисков управления оборотными активами

Для сокращений левосторонних и правосторонних рисков предприятию необходимо вести расчеты и оценку своей потребности в оборотных средствах и стремиться поддерживать их на минимально необходимом уровне.

Оценку потребности компании в оборотных средствах рекомендуется производить в следующей последовательности:

1) оценить объем потенциально возможных продаж компании;

2) составить производственный план для этого уровня продаж;

3) оценить объем капиталовложений, которые соответствуют этому уровню продаж;

4) оценить период производства и размер капиталовложения в НЗП и запасы готовой продукции;

5) оценить капиталовложения в дебиторскую задолженность, обязательно следует учитывать кредитную политику предприятия;

6) оценить условие кредита, которое выдается поставщиками сырья, и оценить влияние этого кредита на потребность в собственных оборотных средствах.