Инновационная деятельность предприятий осуществляется за счет формируемых ими инвестиционных ресурсов – всех видов денежных и иных активов, привлекаемых для осуществления вложений в объекты инвестирования.

Наиболее важным элементом Инновационной стратегии предприятия является стратегия формирования его инвестиционных ресурсов. Формирование такой стратегии необходимо для обеспечения непрерывности инвестиционного процесса; повышения эффективности использования собственных финансовых ресурсов, направляемых на инновационные цели, и финансовой устойчивости предприятия.

Методические подходы к разработке стратегии формирования инвестиционных ресурсов различны для институциональных инвесторов, формирующих свои инвестиционные ресурсы за счет эмиссии собственных акций и инвестиционных сертификатов, и капиталообразующих инвесторов.

Институциональные инвесторы разрабатывают свою стратегию формирования инвестиционных ресурсов исходя из стратегии андеррайтинга, то есть возможностей размещения эмитируемых ими ценных бумаг. Они не испытывают проблем с определением методов обеспечения инновационной деятельности денежными средствами и оптимизацией структуры источников формирования инвестиционных ресурсов. В связи с этим рассмотрим методические подходы к разработке стратегии формирования инвестиционных ресурсов капиталообразующих инвесторов.

Процесс прогнозирования потребности в инвестиционных ресурсах состоит из следующих этапов.

Сначала необходимо определить общий объем финансовых ресурсов, задействованных в процессе реального инвестирования. С этой целью, в соответствии с разработанными направлениями инновационной стратегии предприятия, формируется список объектов инвестирования, по которым определяется стоимость нового строительства или приобретения.

Стоимость нового строительства может быть определена двумя способами:

- по фактическим затратам на строительство аналогичных объектов с учетом инфляции;

- по удельным капитальным вложениям на единицу мощности.

Применение последнего метода расчета основывается на следующей формуле:

![]()

где ![]() – общая стоимость капитальных вложений, связанных с новым строительством;

– общая стоимость капитальных вложений, связанных с новым строительством; ![]() – планируемая мощность объекта нового строительства, выраженная в соответствующих производственных или строительных единицах;

– планируемая мощность объекта нового строительства, выраженная в соответствующих производственных или строительных единицах; ![]() – средняя сумма строительных затрат на единицу мощности аналогичных объектов;

– средняя сумма строительных затрат на единицу мощности аналогичных объектов; ![]() – сумма прочих затрат, связанных со строительством.

– сумма прочих затрат, связанных со строительством.

Следует отметить, что общая потребность в инвестиционных ресурсах, связанных с введением в эксплуатацию новых объектов, состоит из стоимости нового строительства и вложений в оборотные активы нового предприятия.

С учетом этого, общая потребность в инвестиционных ресурсах на новое строительство определяется по формуле

где ![]() – общая потребность в инвестиционных ресурсах, необходимых для нового строительства;

– общая потребность в инвестиционных ресурсах, необходимых для нового строительства; ![]() – удельный вес основных фондов в общей сумме активов аналогичных предприятий данной отрасли.

– удельный вес основных фондов в общей сумме активов аналогичных предприятий данной отрасли.

Стоимость приобретения действующего предприятия может быть определена следующим способами:

1) определением чистой балансовой стоимости, основанным на вычитании из общей балансовой стоимости активов предприятия суммы его обязательств. При этом необходимо использовать проиндексированную стоимость основных фондов с учетом их износа, фактическую стоимость материальных оборотных фондов, сумму дебиторской и кредиторской задолженности и др.;

2) с помощью расчета прибыли, основанного на определении реальной суммы среднегодовой прибыли за несколько последних лет (прогнозируемой суммы среднегодовой прибыли) и средней нормы доходности инвестиций. При этом методе расчет стоимости предприятия осуществляется по формуле

где ![]() – стоимость предприятия, определенная на основе размера его прибыли;

– стоимость предприятия, определенная на основе размера его прибыли; ![]() – среднегодовая сумма реальной прибыли;

– среднегодовая сумма реальной прибыли; ![]() – средняя норма доходности инвестиций.

– средняя норма доходности инвестиций.

3) на основе рыночной стоимости, базирующейся на использовании данных о продаже аналогичных предприятий, по конкурсу или на аукционах в процессе приватизации.

В некоторых случаях общая потребность в инвестиционных ресурсах для реального инвестирования складывается из прогнозируемой потребности в инвестиционных ресурсах, необходимых для нового строительства и приобретения и потребности в этих ресурсах для расширения, технического перевооружения или реконструкции действующих объектов предприятия.

Следующим этапом прогнозирования потребности в инвестиционных ресурсах является определение необходимого объема инвестиционных ресурсов, необходимого для финансового инвестирования. Этот расчет базируется на установленных ранее соотношениях различных форм инвестирования. Потребность в инвестиционных ресурсах, необходимых для финансового инвестирования, определяется по формуле

где ![]() – потребность в инвестиционных ресурсах, необходимых для финансового инвестирования;

– потребность в инвестиционных ресурсах, необходимых для финансового инвестирования; ![]() – потребность в инвестиционных ресурсах, необходимых для реального инвестирования;

– потребность в инвестиционных ресурсах, необходимых для реального инвестирования; ![]() – удельный вес финансовых инвестиций в общей структуре инвестиций предприятия;

– удельный вес финансовых инвестиций в общей структуре инвестиций предприятия; ![]() – удельный вес реальных инвестиций в общей структуре инвестиций предприятия.

– удельный вес реальных инвестиций в общей структуре инвестиций предприятия.

Общая потребность в инвестиционных ресурсах, необходимых для финансового инвестирования определяется суммированием потребности в них на начальном этапе и сумм прироста этих ресурсов в каждом последующем периоде.

На третьем этапе прогнозирования потребности в инвестиционных ресурсах определяется общий их объем. Он определяется суммированием потребности в инвестиционных ресурсах, необходимых для реального инвестирования, потребности в инвестиционных ресурсах, необходимых для финансового инвестирования и суммы резерва капитала, как правило, составляющей 10 % от совокупной потребности в средствах для реального и финансового инвестирования.

Одним из самых важных этапов разработки стратегии формирования инвестиционных ресурсов является определение источников денежного обеспечения инновационной деятельности предприятий. Основные источники денежного обеспечения инновационной деятельности предприятий были рассмотрены в разделе 8 настоящего пособия.

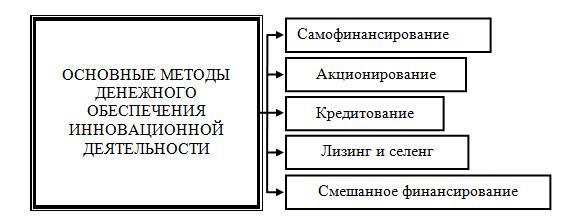

Определение методов денежного обеспечения отдельных элементов инновационной стратегии предприятия позволяет определить пропорции в структуре источников инвестиционных ресурсов. При разработке стратегии формирования инвестиционных ресурсов необходимо проанализировать необходимость и возможность использования одного из пяти основных методов денежного обеспечения инновационной деятельности предприятия, представленные на рисунке 10.2.

Рис. 10.2. Основные метода денежного обеспечения инновационной деятельности предприятий

Рассмотрим более подробно основные методы денежного обеспечения инновационной деятельности предприятий, представленные на рисунке 10.2.

1) Самофинансирование предполагает использование в качестве источников денежного обеспечения инновационной деятельности предприятия только собственные средства. Использование этого метода финансирования целесообразно для реализации небольших реальных инвестиционных проектов, а также для финансовых инвестиций.

2) Для реализации крупномасштабных реальных инвестиций, а также отраслевой или региональной диверсификации инновационной деятельности обычно применяется акционирование.

3) Кредитование может быть использовано для инвестирования в быстрореализуемые материальные активы с высокой нормой доходности, а также для финансовых инвестиций при условии, что уровень доходности по ним существенно превышает ставку кредитного процента.

4) При недостатке собственных денежных средств для реального инвестирования, а также при инвестициях в реальные проекты с небольшим периодом эксплуатации или с высокой степенью изменяемости технологии целесообразно применение лизинга или селенга (специфическая форма обязательств, состоящая в передаче собственником прав по пользованию и распоряжению его имуществом за определенную плату).

5) Различные комбинации вышеперечисленных методов представляет собой смешанное финансирование. Оно может быть использовано для всех форм и видов инвестирования.

С учетом вышеперечисленных методов денежного обеспечения инновационной деятельности предприятия определяются пропорции в структуре источников инвестиционных ресурсов. Для расчета можно использовать форму, представленную в таблице 10.2.

Таблица 10.2

Форма расчета структуры источников инвестиционных ресурсов на перспективный период

|

Наименование инвестиционного проекта или программы |

Метод денежного обеспечения |

Потребность в инвестиционных ресурсах |

|||

|

Общие |

Собственные |

Привлеченные |

Заемные |

||

|

1. |

|||||

|

2. |

|||||

|

….. |

|||||

|

n |

|||||

|

ИТОГО |

|||||

|

Структура, % |

Заключительным этапом разработки стратегии формирования инвестиционных ресурсов является оптимизация структуры источников денежного обеспечения инновационной деятельности предприятия. Необходимость этого процесса определяется тем, что рассчитанное соотношение внутренних и внешних источников формирования инвестиционных ресурсов может не соответствовать требованиям финансовой стратегии компании и существенно снижать уровень ее финансовой устойчивости.

Каждая группа источников денежного обеспечения инновационной деятельности имеет свои особенности, которые должны быть учтены в процессе оптимизации структуры источников формирования инвестиционных ресурсов.

К особенностям внутренних (собственных) источников относятся:

1) положительные:

- простота и быстрота привлечения;

- высокая доходность инвестируемого капитала;

- низкий уровень риска неплатежеспособности и банкротства предприятия при их использовании;

- полное сохранение руководства в руках первоначальных учредителей предприятия;

2) отрицательные:

- ограниченный объем привлечения и возможностей расширения инновационной деятельности при благоприятной конъюнктуре инвестиционного рынка;

- ограниченность внешнего контроля за эффективностью использования собственных инвестиционных ресурсов, что может привести к тяжелым финансовым последствиям для предприятия;

- частичная потеря управления деятельностью компании (при акционировании).

Внешние источники финансирования имеют следующие особенности:

1) положительные:

- значительные объемы возможного их привлечения, превышающие объем собственных инвестиционных ресурсов;

- высокая степень внешнего контроля за эффективностью инновационной деятельности и реализации внутренних резервов ее повышения;

2) отрицательные:

- сложность привлечения и оформления;

- продолжительный период привлечения;

- необходимость предоставления гарантий или залога имущества;

- повышение риска банкротства в связи с несвоевременным погашением полученных ссуд;

- потеря части прибыли от инновационной деятельности в связи с необходимостью уплаты ссудного процента.

К основным критериям оптимизации соотношения внутренних и внешних источников формирования инвестиционных ресурсов относятся:

- необходимость обеспечения высокой финансовой устойчивости предприятия;

- максимизация инвестиционной прибыли при различных соотношениях внутренних и внешних источников формирования инвестиционных ресурсов.