В современных условиях становления рыночных отношений банкам необходимо получать достаточную информацию для выбора партнера по кредитным отношениям, определения его финансовой устойчивости, платежеспособности, эффективности использования ресурсов, доходности деятельности. В этих целях банки используют методики оценки кредитоспособности заемщиков, которые становятся «know-how» Банков, их разработавших. Однако для разработки и использования таких методик необходимо, прежде всего, определение содержания понятия «кредитоспособность» как объекта исследования. До настоящего времени среди экономистов нет единого мнения по данному вопросу.

Шеремет А.Д. и другие авторы [53, c. 35] понимают под кредитоспособностью заемщика «его способность своевременно и полно рассчитываться по все своим обязательствам», что сужает понятие кредитоспособности до понятия платежеспособности.

Янишевская В.М. и другие авторы [154] приводят следующее определение: кредитоспособность представляет собой оценку банком заемщика с точки зрения возможности и целесообразности предоставления ему кредита и определяет вероятность своевременного возврата ссуд и выплаты процентов по ним в будущем.

В учебном пособии [65] под кредитоспособностью клиента банка понимают способность вовремя рассчитаться по своим долговым обязательствам.

Мы будем придерживаться следующего толкования кредитоспособности: кредитоспособность заемщика – это финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит и начисленные проценты в соответствии с условиями договора в условиях текущей конъюнктуры рынков.

Развитие рыночных отношений в нашей стране привело к принципиальным изменениям взаимодействия предприятий между собой и внешней окружающей средой. Окружающая среда стала более динамична, что потребовало от предприятий структурной перестройки как систем управления, так и производства. Однако любая перестройка требует значительных инвестиций, при этом чаще всего требуется дополнительно заемный капитал. Неправильно выстроенная инвестиционная политика в государстве

привела к тому, что многие предприятия остались не только с устаревшим морально и физически оборудованием, но и без оборотных средств.

Предоставление коммерческих кредитов является одной из основных операций банка, выполняемых в качестве финансового посредника. Увеличивать банкам кредитные ставки не позволяет финансовое состояние предприятий, что хорошо видно из эффекта финансового рычага:

ЭФР = (1 – Кн)*(Э – СРСП)*(ЗС/СК), (5.1)

где ЭФР – эффект финансового рычага; Кн – коэффициент налогообложения; Э – экономическая рентабельность; СРСП – средняя расчетная ставка процента; ЗС – заемные средства; СК – собственный капитал.

Эффективное наращивание дохода возможно при условии: Э > СРСП. Если банк требует ставку процента за кредит больше экономической рентабельности предприятия, то для предприятия кредит становится невозможным. Поэтому банк вынужден снижать ставку процента за кредит. С другой стороны, конкурентная среда также подталкивает банк к снижению кредитной ставки и увеличению риска. Налицо противоречие: чтобы быть конкурентоспособным, следует снижать процентные ставки за кредит и требования к заемщику кредита, а с другой стороны, повышается риск, на покрытие которого требуется повышение ставки кредитования.

Без существенных изменений в подходах оценки целесообразности выдачи кредитных ресурсов заемщику, банк повышает вероятность невозврата кредитных средств, что приводит к повышению риска, а, следовательно, увеличению процентной ставки.

Действительно, если вероятность невозвращения кредита Р(Н), то вероятность возвращения будет равна 1 – Р(Н). А значит, наиболее вероятно, что заемщик вернет банку сумму (С), рассчитанную по формуле:

С = (1 – Р(Н)) х (1 + СП) х ЗК, (5.2)

где Р(Н) – вероятность его невозвращения; СП – процентная ставка за предоставленный кредит, исчисленная с учетом риска; ЗК – заемный капитал (кредит).

Если возвращаемую сумму (С0) при отсутствии риска обозначить следующим образом

С0 = (1 + СП0) х ЗК, (5.3)

то компенсацию потерь через процентную ставку, учитывающую риск вероятности невозврата кредита, можно найти, приравняв уравнения (5.2) и (5.3):

(1 – Р(Н)) х (1 + СП) = 1 + СП0. (5.4)

Из уравнения (5.4) легко найти процентную ставку (СП), учитывающую вероятность невозврата:

СП = (СП0+Р(Н)) / (1 – Р(Н)). (5.5)

Формула (5.5) показывает, что чем больше риск, тем больше вероятность невозврата, тем больше СП.

Несвоевременный возврат кредита заемщиков приводит к потере выгоды банком, так как в этом случае деньги банка выключены из оборота и не приносят дохода. Если допустить, что известны вероятности (Pi) задержки возврата кредита на срок Ti, то можно средний срок задержки кредита рассчитать по формуле:

Tcp = SPiTi, i = [1;n], (5.6)

где Tcp – средний срок (математическое ожидание срока) задержки кредита; n – общее количество возможных задержек.

Тогда задержка кредита на срок Ti равносильна потери банком суммы:

Сn = СПn х (Ti / Тг) x ЗК, (5.7)

где СПn – максимально возможная годовая процентная ставка размещения кредита в период его возвращения, Тг – количество дней в году.

Приняв Тср равным наиболее вероятному сроку задержки кредита, легко получить значение вероятных потерь банка (Сn):

Сn = СПn х (Tcp / Тг) x ЗК. (5.8)

Чтобы компенсировать потери, банк вместо безрисковой ставки процента СП0, взимает с заемщика более высокую ставку СП, обеспечивающую ему получение дополнительной суммы, равной вероятным потерям (Сn). Если кредит получен заемщиком на срок Т, то ставку кредита СП можно рассчитать из уравнений:

СП0 х (Т / Тг) х ЗК + СПn х (ТСР / Тг) х ЗК = СП х (Т/ Тг) х ЗК; (5.9)

CП = CП0 + (Tcp /T) x СПn(T). (5.10)

Таким образом, согласно предлагаемой модели цена кредита в условиях риска его несвоевременного возвращения возрастает на величину, пропорциональную относительному вероятному сроку задержки и наибольшей процентной ставке кредита, имеющей место на рынке кредитных денег в период возврата ссуды. Рассматривая СПn как функцию

СПn = СПn(T),

которую можно спрогнозировать в результате трендового анализа и использования регрессионного уравнения, уравнение (5.10) можно использовать в среднесрочном планировании.

Мы уже оговорились, что в конкурентной среде повышение банком процентной ставки кредита выше, чем у конкурента приведет к потере клиентов. Одним из путей разрешения данного противоречия является повышение достоверности результатов анализа целесообразности выдачи кредита заемщику через учет его индивидуальных особенностей деятельности и изменений условий окружающей среды.

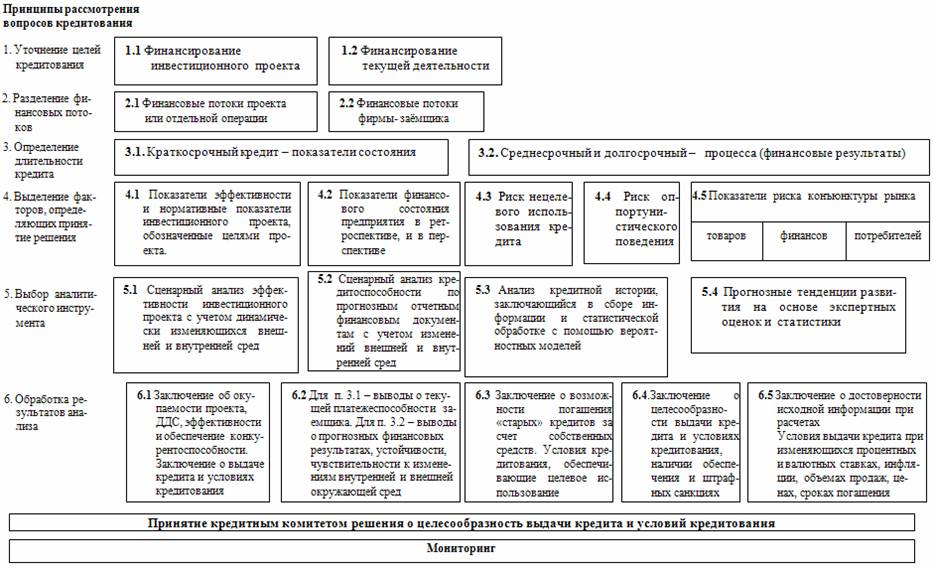

Существует несколько основополагающих принципов рассмотрения вопросов кредитоспособности (рисунок 5.1):

· уточнить цели кредитования;

· разделить финансовые потоки фирмы-заемщика (реципиента) и проекта (хозяйственной операции);

· выделить основные факторы, определяющие принятие решений по кредитованию;

· применять различный аналитический инструмент, поскольку при принятии решения участвуют различные факторы;

· проводить анализ кредитоспособности заемщика на основе полной, достоверной и верифицируемой информации.

Игнорирование хотя бы одного из этих принципов может привести к неправильному окончательному решению о выдаче кредита, условиях кредитования (сумме кредита, величине процента, графике выплаты процентов и погашения суммы основного долга, наличии обеспечения).

Принцип 1. Уточнить цели кредитования. При проведении анализа кредитоспособности устанавливают объект финансирования: инвестиционный проект или текущая деятельность.

Принцип 2. Разделить финансовые потоки фирмы-заемщика (реципиента) и проекта (хозяйственной операции). После выделения объекта кредитования могут возникнуть ситуации, когда анализ финансового состояния фирмы-реципиента и прогнозируемый баланс финансовых потоков (cash-flow) по проекту приводят банк к диаметрально противоположным выводам. Так, при предполагаемом положительном сальдо денежных потоков по финансируемому проекту текущая ликвидность фирмы-заемщика может оказаться неудовлетворительной. И наоборот, при сомнительной эффективности проекта финансовая устойчивость заемщика может находиться на вполне приемлемом уровне.

Действующим хозяйственным законодательством предусмотрен ряд способов разделения финансовых потоков фирмы-заемщика и проекта, обеспечиваемого кредитными ресурсами для получения банком дополнительных гарантий того, что выданные средства не пойдут на погашение прочих обязательств реципиента. Это, во-первых, залоговое кредитование с использованием банка-агента и открытием счетов эскроу (escrow accounts), через которые проходят все финансовые поступления от проекта. Могут использоваться и такие формы, как договор о совместной деятельности (консорциум) или учреждение специального юридического лица под выполнение проекта. Юридическая возможность разделения потоков финансируемого проекта и фирмы-заемщика отражается в методологии проведения анализа кредитоспособности. При проведении анализа финансовое состояние заемщика и прогноз финансовых потоков по проекту должны рассматриваться отдельно. Это определяет характер выдаваемого кредита – будет ли он «несвязанным» или «обусловленным» (наличием обеспечения и контроля банка за целевым расходованием средств).

Принцип 3. Выделить основные факторы, определяющие принятие решений по кредитованию. Часть факторов связаны с видом объекта финансирования, а часть носит общий характер. Поэтому на рисунке 5.1 выделена связь факторов с финансовыми потоками по объектам (показатели оценки эффективности инвестиционных проектов, показатели финансового состояния заемщика) и показатели общего характера (риск нецелевого использования кредитных ресурсов; риск оппортунистического поведения; риски конъюнктуры рынков: товаров, потребителей, финансового).

Рис. 5.1 Схема комплексного подхода к принятию управленческих решений по условиям кредитования заемщика

Риск нецелевого использования кредита возникает при наличии непогашенных кредитов, поэтому анализ кредитной истории позволит выявить кредиты, срок погашения которых наступает после получения «нового» кредита, и оценить возможность эффективного погашения за счет собственных средств.

Риск оппортунистического поведения заемщика возникает, когда он не выполняет обязательств на уровне морали, деловой этики и т.д. Риск оппортунистического поведения, как правило, вычленяется путем изучения предыдущей кредитной истории заемщика и сбором сведений о его репутации в бизнес-сообществе. При наличии определенных опасений резко ужесточаются юридические условия договора (санкции, наличие обеспечения в виде залога недвижимости и пр.).

Риск конъюнктуры рынков оказывает значительное влияние на достоверность прогнозных расчетов, поэтому важно в динамически изменяющейся внутренней и внешней средах четко определиться с указанными факторами и вероятностными значениями их.

Принцип 4. Применять различный аналитический инструмент, поскольку при принятии решения участвуют различные факторы. При инвестировании проекта, кроме финансового состояния предприятия (в случая организации предприятия для реализации проекта состояние вообще не определяет кредитоспособность), на первое место выдвигаются факторы, определяющие эффективность самого проекта и финансовое состояние его участников.

Для оценки эффективности инвестиционного проекта чаще всего используются программные продукты (например, «Project Expert» [70]), основывающиеся на методологии, широко применяемой в современной международной практике и согласующейся с методами, предложенными ЮНИДО [133 – 135].

Для оценки финансового состояния предприятия используют типовые методики. Для проведения сценарного анализа финансового состояния заемщика требуется прогнозы изменения экономической конъюнктуры на рынке финансов, потребителей, товаров, конкурентов, которые представляют для анализа самостоятельный интерес. При этом для анализа используют типовые методики [156, с. 290 – 303; 157, 102, с. 171 – 279; 9, с. 294 – 338; 70].

Определение лимита кредитования клиента обычно предполагает проведение работы по четырем основным направлениям:

1) анализ финансового состояния клиента;

2) определение кредитоспособности потенциального заемщика на основе сопоставления результатов анализа его финансового состояния с нормативными показателями, рассчитанными по аналогичной методике;

3) присвоение потенциальному заемщику кредитного рейтинга, т.е. «позиционирование» его в однородной среде клиентов;

4) расчет собственного лимита кредитования или риска на потенциального заемщика.

Динамично изменяющаяся среда заставляет дополнять методики процедурами, позволяющими учитывать изменения окружающей среды. Поскольку окружающая среда динамически изменяется, то использование для анализа ретроспективной информации не может обеспечить достоверность, тем более что при использовании предприятием кредита может измениться структура источников финансирования и структура затрат, что может привести предприятие к неустойчивому состоянию.

Достоверность анализа увеличится, если мы проведем сценарный анализ на основе прогнозных отчетных финансовых документов с учетом изменения внешних и внутренних условий развития предприятия [152]. При этом дополнительно следует определить финансовый и операционный рычаги, которые позволят оценить производственный и финансовые риски. При анализе финансовой деятельности предприятия достоверность и точность прогнозов увеличится, если при сравнении финансовых показателей использовать нормативные показатели, рассчитанные с учетом особенностей деятельности предприятия.

На рынке финансов особый интерес вызывает риск процентных ставок и риск валютных ставок. Суть этих рисков достаточно проста: при выдаче долгосрочных кредитов ресурсы банка оказываются «связанными» на достаточно продолжительный срок. Если в период действия кредитного договора произойдет увеличение среднерыночных процентных ставок по рублевому или валютному кредитованию, то размещение средств в выданных долгосрочных кредитах станет для банка невыгодным. Эта проблема, как правило, решается через установление специфических условий кредитного договора. Например, может быть установлена так называемая гибкая ставка процента (adjustable interest rate), увязанная с одним или несколькими индикаторами кредитного рынка (учетной ставкой ЦБ, уровнем резервирования и пр.). Другим способом уменьшения рисков экономической конъюнктуры является открытие кредитной линии с возможностью по условиям договора промежуточного пересмотра суммы выдаваемых кредитных ресурсов и уровня процента.

Безусловно, нельзя не учитывать изменения ставки рефинансирования, которая может влиять на формирование затрат предприятия, так как может уменьшить налоговый щит предприятия и увеличить налоговое бремя.

Принцип 5. Проводить анализ кредитоспособности заемщика на основе полной, достоверной и верифицируемой информации. Кредитный менеджер обычно проводит так называемый экспресс-анализ кредитоспособности заемщика на основе данных сводной финансовой отчетности (баланса, отчета о финансовых результатах, отчета о движении денежных средств) и запрашиваемой дополнительно оперативной информации (например, по динамике товарных остатков, объему продаж в разрезе видов продукции). Информация, на основе которой проводится анализ, должна быть полной, достоверной и верифицируемой. Существует множество нюансов, определяющих требования к информационному обеспечению в зависимости от конкретных характеристик кредитного договора.